22 Feb Un auténtico activo diversificador: la deuda china en Renminbi

Durante décadas hemos podido contar con varios activos refugio durante periodos de alta volatilidad en los mercados. A la mente surgen activos como el oro, el Dólar americano, el Yen, la deuda pública estadounidense o la deuda pública alemana. No obstante, estamos observando que estos activos ya no responden de la misma forma que antes cuando surgen fases de alta volatilidad, como lo que hemos vivido en enero.

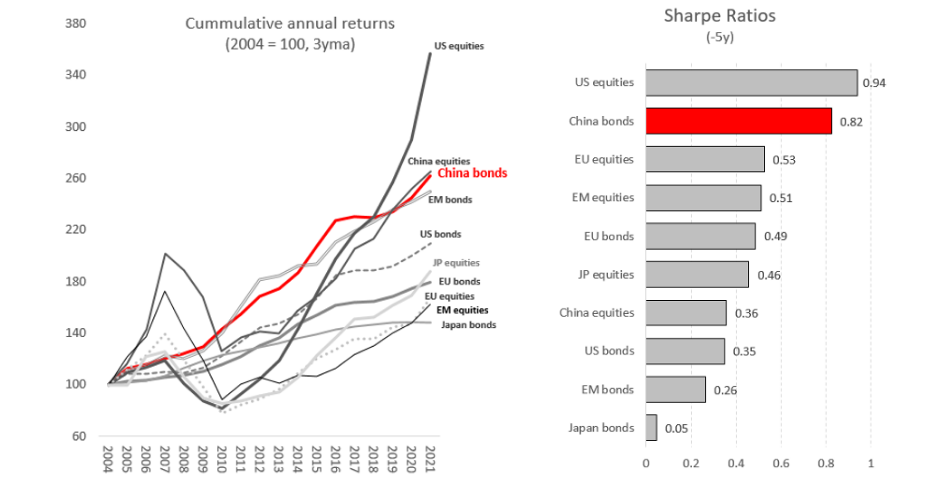

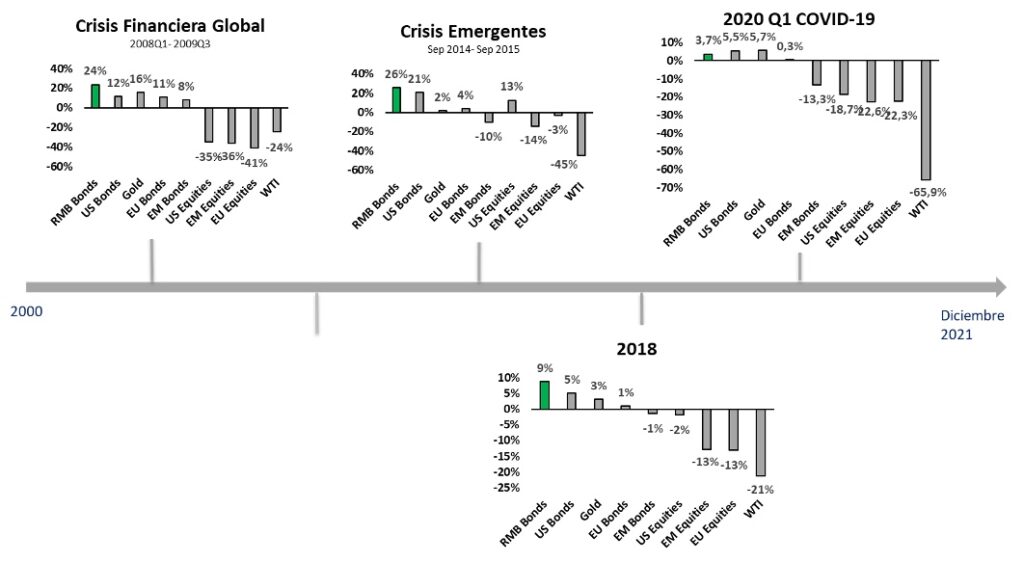

En Eurizon SLJ Capital llevamos analizando la renta fija china en divisa local, el Renminbi (RMB), desde hace muchos años y nos parece relevante indagar en una de sus cualidades: la de activo refugio, como se puede ver en este gráfico.

Fuentes: Datastream, Bloomberg y Eurizon SLJ Capital Ltd. Rentabilidades en Euro sin cubrir. (Click para ampliar)

En enero, hemos visto que, con el miedo a la inflación, los bonos y la renta variable de los mercados desarrollados han sufrido ventas fuertes, pero, de nuevo, los bonos en RMB han funcionado sólidamente como refugio seguro. Incluso el oro se ha desviado. Sin embargo, los bonos en RMB se han mantenido fuertes. En euros, los bonos en RMB han retornado aproximadamente un 2,6% en enero.

Esta es una de las razones que nos hacen argumentar que la deuda soberana y cuasi soberana china en divisa local podría ser el mejor refugio para los inversores globales y podría muy bien convertirse en uno de los activos más rentables del mundo en 2022.

¿Por qué?

Por varias razones. Primero, la economía china se está desacelerando y no se está recalentando. En contraste con gran parte del resto del mundo, la economía china se está desacelerando, con una baja inflación del IPC. El Banco Popular de China está incluso contemplando la posibilidad de tomar medidas adicionales para apoyar la demanda agregada, mientras que otros grandes bancos centrales están mirando exactamente lo contrario. Lo que vemos es que como reflejo del gran tamaño de la economía china y de la marcada política de cero-Covid, la economía china está entre 6 meses y un año por delante de la de EE.UU. y Europa, y está completamente desincronizada con el resto del mundo.

Los bonos de los mercados desarrollados se han estado vendiendo, y esta tendencia puede persistir un tiempo más, mientras la recuperación económica en el mundo obligue a los bancos centrales a retractarse de su extrema postura monetaria adoptada durante la pandemia. Sin embargo, los bonos chinos en RMB han tenido un buen rendimiento durante la pandemia: el rendimiento de los bonos del gobierno chino a 10 años ha caído desde un máximo del ciclo del 3,37% en noviembre de 2020 hasta alrededor del 2,70% en la actualidad.

De cara al futuro, nos parece probable que el rendimiento de los bonos chinos siga siendo elevado, a pesar de la Reserva Federal (Fed).

Segundo, el RMB chino está bien respaldado por una sólida posición de la balanza de pagos. Los tipos de cambio son la mayor fuente de volatilidad en los rendimientos de los bonos. ¿Cómo se comportarán el USD, el EUR y el RMB este año?

Nuestra opinión es que el dólar probablemente se mantendrá fuerte, apoyado por una combinación única de políticas en los EE.UU. de una política fiscal expansiva y una política monetaria contractiva, similar a la de principios de la década de 1980. En aquel entonces, la Fed de Volker y la expansión fiscal inducida por la Guerra Fría bajo la presidencia de Reagan condujeron a un dólar tan fuerte que fue necesario el Acuerdo del Plaza de 1985 para calmarlo. Aunque no creemos que sea probable que se repita ese episodio, sí vemos similitudes entre el momento actual y el de entonces, y vemos margen para que el dólar, ya sobrevalorado, se fortalezca aún más.

Al mismo tiempo, creemos que el RMB también se mantendrá probablemente fuerte, apoyado principalmente por su abultada balanza exterior. La fuerte demanda mundial de productos chinos y el escaso gasto de los chinos en viajes al extranjero se traducen en una balanza exterior inusualmente fuerte. Mientras las entradas de capital se mantengan estables, como hasta ahora, el RMB debería estar muy bien respaldado, incluso frente al dólar. Llevamos tiempo sosteniendo que el exceso de dólares en China, entre 450.000 y 500.000 millones de dólares, seguirá creciendo en los próximos meses y contribuirá a sostener el RMB, incluso si el dólar se aprecia frente a otras divisas.

En esta carrera de divisas a tres bandas, vemos que el RMB terminará en primer lugar, seguido por el dólar y luego por el euro.

La resistencia del RMB frente a las subidas de tipos de la Fed es un buen augurio para que los bonos en RMB sean un componente clave de una cartera global.

Tercero, los bonos en RMB son un gran activo para tener en una cartera global. Históricamente, los bonos en RMB no sólo han sido un gran refugio en los malos tiempos, sino que también han tenido un gran rendimiento en los buenos tiempos. El gráfico de la izquierda muestra la rentabilidad acumulada de varias clases de activos desde 2004. Los bonos en RMB han sido el mercado de bonos que mejor se ha comportado durante este periodo, con una media anual de alrededor del 7,0%. Su ratio de Sharpe (datos a cinco años) también se compara bien con los demás activos.

Finalmente, nos parece importante insistir que los bonos en RMB ya no deberían considerarse una clase de activos «marginal» que se incluye en la amplia categoría de bonos en divisa local de los mercados emergentes. No sólo el tamaño del mercado de bonos en RMB es enorme (más de 1,5 veces el tamaño total de los bonos emergentes), sino que la economía china es más dinámica que gran parte del resto de países emergentes y los bonos en RMB son el único gran mercado de bonos (entre los mercados emergentes o los mercados desarrollados) que todavía presenta características tradicionales de refugio. En nuestra opinión, incluir en el “mismo saco” los bonos en RMB con el resto de los mercados emergentes no tiene mucho sentido.

Conclusión

Mantenemos una perspectiva favorable para los bonos chinos onshore en Renminbi. Los fundamentos económicos y las políticas de China no sólo apoyan a los bonos en RMB y a la divisa, sino que es probable que se vean favorecidos en relación con la mayoría de los demás activos, que se enfrentarán a fuertes vientos en contra este año. La divergencia en las tendencias y políticas económicas entre China y gran parte del resto del mundo sugiere que los bonos en RMB podrían ser un destacado activo refugio para que los inversores con un mandato global consideren su tenencia. De hecho, existe la posibilidad de que los bonos en RMB resulten ser la clase de activos con mejor rendimiento del mundo este año, llueva, truene o relampaguee.

Con la sección “Porque no sabemos de todo” buscamos ofrecerles otras opiniones, las de grandes profesionales del sector de la inversión. Acacia Inversión se enorgullece de contar con las aportaciones de nuestros invitados y está muy agradecida por su colaboración, aunque debemos advertir que las opiniones que ellos expresan en sus artículos pueden no coincidir necesariamente con las de nuestro equipo. Algo que, en todo caso, es un motivo más de satisfacción pues muestra la absoluta libertad que queremos ofrecer a los invitados, en beneficio de nuestros clientes.

- Un auténtico activo diversificador: la deuda china en Renminbi - febrero 22, 2022