03 Nov La Cartera Anti-Burbujas

¿Qué es la represión financiera? Es un conjunto de políticas que hacen que la rentabilidad del ahorro caiga por debajo de la tasa de inflación, con el objetivo de reducir así el coste de financiación de compañías y gobiernos.

Tras una década de Quantitative Easing, los bancos centrales han conseguido reforzar la confianza en el sistema financiero inflando los precios de los activos, pero no han logrado su objetivo principal, que era el de impulsar la inflación. Por otro lado, estas políticas también han generado una serie de efectos colaterales negativos – como un aumento de la desigualdad – al premiar más a aquellos que menos lo necesitaban.

Sin embargo, más preocupantes que los efectos que el QE pueda tener en los precios, son los profundos cambios que ha generado en la estructura de los mercados, que hacen que los inversores tengan que rediseñar sus carteras para adaptarse a las nuevas circunstancias.

En primer lugar, los tradicionalmente conocidos como “activos refugio” ya no son tan seguros. En los últimos meses hemos sido testigos de cómo en momentos de volatilidad, estos activos se movían en paralelo con los activos de mayor riesgo. Cuando todos los inversores acaban basando sus decisiones en cuál será la próxima decisión del banco central exclusivamente, terminan comprando o vendiendo activos seguros y de riesgo al mismo tiempo. Pero si estos activos se mueven en tándem, la diversificación de las carteras se hace cada vez más difícil. Un mercado en el que todos compran y venden a la vez es un mercado frágil, con más propensión a movimientos bruscos.

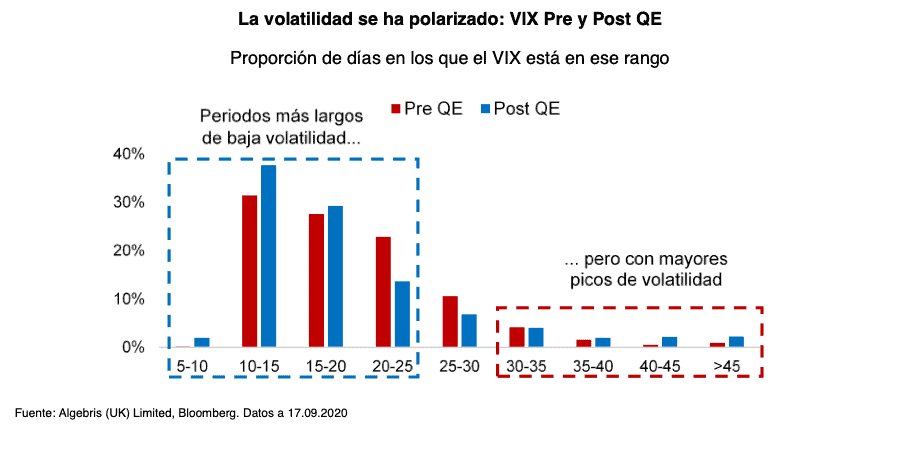

Lo que nos lleva a nuestro segundo punto: la volatilidad de los mercados es cada vez más binaria. La dependencia del mercado en las decisiones de los bancos centrales hace que, aunque la volatilidad en la era del QE sea baja la gran parte del tiempo, en los momentos de incertidumbre se dispara con mayor violencia. Es decir, tenemos más días de sol, pero cuando viene mal tiempo, tenemos un ciclón.

Por último, la liquidez del mercado es cada vez más escasa, al haber limitado el regulador la cantidad de inventario que los bancos pueden acumular en su balance, mientras que, a la vez, las estrategias pasivas siguen creciendo.

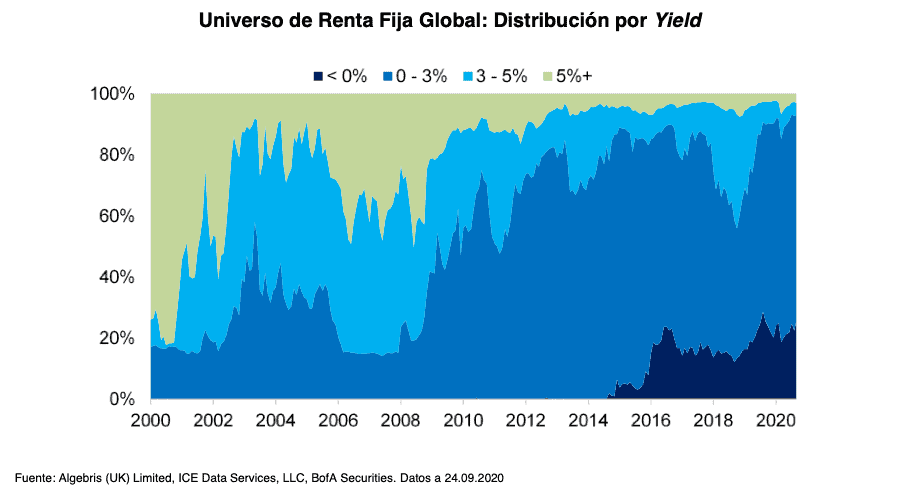

Todo esto deja a los inversores de renta fija en una posición muy delicada. Los niveles de deuda están aumentando en mercados desarrollados y emergentes, mientras que las rentabilidades reales ya están por debajo de cero en muchos casos. Es cierto que las tendencias desinflacionistas siguen ahí: disrupción de la demanda, población que envejece y acumulación de capacidad productiva en sectores donde la demanda ya no es tan fuerte – como energía, retail, autos, servicios financieros tradicionales, o activos inmobiliarios comerciales. Pero a los yields actuales, los inversores no tienen margen de error. En nuestra opinión, el activo mas peligroso actualmente es la deuda de gobierno a largo plazo: puedes perder tu dinero lentamente con la inflación, o bruscamente si hay un cambio de expectativas en el mercado.

Mercados de un Solo Sentido: El Pacto Fáustico entre los Bancos Centrales y los Inversores

Imagine un mercado de manzanas. Los compradores y los vendedores pueden tener previsiones distintas en cuanto a las condiciones del tiempo y la demanda del producto, pero finalmente acordarán un precio de equilibrio. Ahora, imagine que en ese mercado todos quieren comprar de lunes a miércoles, y vender el resto de la semana, anticipando el impacto de un hipotético QE de manzanas.

En este peculiar mercado, las fluctuaciones en el precio de las manzanas son mucho más extremas – porque los participantes del mercado compran y venden a la vez, basándose en un único factor, los efectos del QE, en lugar de atender a otros factores fundamentales como la demanda esperada o la previsión del tiempo. Esto es a lo que llamamos un mercado binario.

Cuando hace diez años los bancos centrales abandonaron las políticas monetarias tradicionales para dar paso a unas compras de activos que cada vez se preavisaban con mayor claridad, empezaron a tener una influencia más directa en los mercados. Al mismo tiempo, los inversores pasaron también a prestar cada vez más atención a estas decisiones.

De esta forma, el porcentaje de inversores posicionados de forma similar ha ido creciendo drásticamente año tras año. Al mismo tiempo el regulador, decidido a evitar otra crisis como la de 2008, ha limitado al mínimo los inventarios que los bancos pueden acumular en su balance.

En un principio, todo funcionó razonablemente bien. Pero el problema que tienen los mercados binarios es que con el tiempo se vuelven cada vez más frágiles. Un mercado en el que los bancos centrales han prometido buen tiempo, pero donde los bancos apenas pueden acumular inventario, es como un concierto al aire libre al que nadie se ha traído un paraguas y en el que las salidas de emergencia son demasiado pequeñas.

Los bancos centrales han intentado cerrar la fiesta en varias ocasiones en los últimos años, pero esto ha resultado en profundas correcciones de mercado que amenazaban la estabilidad financiera. En el último de estos intentos por normalizar la política monetaria en 2018, los diferenciales se dispararon y los bancos centrales tuvieron que dar marcha atrás. Pero esto les dejó con poca munición para actuar contra la crisis que atravesamos hoy. Cuando el virus provocó el hundimiento de los mercados en marzo, la respuesta fue más compras de activos.

¿Qué consecuencias tendrá esta dependencia de los bancos centrales que han desarrollado los mercados financieros para la economía y para los propios mercados?

Fragilidad Financiera: Volatilidad, Correlaciones y Liquidez

Un entorno de tipos bajos tiene muchas ventajas a corto plazo, como un aumento de la confianza y del consumo. Sin embargo, los efectos negativos se vuelven más evidentes a medida que pasa el tiempo, atrapando a la economía en un ciclo de QE infinito. Los bajos tipos favorecen la supervivencia de empresas ineficientes que de otra forma quebrarían. Otra consecuencia de un entorno de tipos bajos prolongado es una ventaja desproporcionada de las grandes empresas a la hora de financiarse, que además utilizan para consolidar su cuota de mercado y comprar a potenciales competidores, algo que puede dar lugar a situaciones oligopolísticas.

Pero centrémonos ahora en los cambios estructurales que están experimentando los mercados, y cómo navegar este nuevo entorno.

La primera consecuencia de tener unos mercados donde la acción de los bancos centrales es el factor dominante, es una polarización en la estructura de la volatilidad. Los bancos centrales no solo han logrado reducir la prima de riesgo, sino que también han logrado estabilizarla transmitiendo al mercado un claro mensaje de que su apoyo siempre estará ahí. El resultado es un pacto fáustico por el cual los mercados depositan toda su confianza en el banco central y todos los participantes se posicionan esperando días soleados todo el año. Esto da lugar a una mayor volatilidad en momentos de incertidumbre cuando todo el mundo intenta deshacer sus posiciones. Desde la introducción del QE hay más días de baja volatilidad, pero cuando los mercados corrigen, la volatilidad se dispara de forma más brusca.

Otro gran cambio ha sido la forma en que unos activos se mueven respecto a otros. En los mercados pre-QE los “activos refugio” solían tener una correlación negativa con respecto a los activos de riesgo. Sin embargo, cuando la acción de los bancos centrales se convierte en el único factor que importa a los inversores, las correlaciones entre las distintas clases de activo se vuelven positivas, incluso entre activos que normalmente se movían en direcciones opuestas. La tradicional cartera con un 60% en renta variable y un 40% en renta fija ya no funciona.

Finalmente, también hemos asistido a un empeoramiento de las condiciones de liquidez de los mercados. Con los inversores comprando o vendiendo a la vez todas las clases de activo, intentando prever cual será la próxima acción de su banco central, las estrategias pasivas han duplicado su tamaño. Al mismo tiempo, el regulador ha seguido limitando la capacidad de los bancos para asumir riesgos y absorber movimientos de mercado a través de sus inventarios, que ahora son una pequeña fracción de lo que eran hace una década. El resultado es un mayor riesgo de iliquidez que es todavía más evidente para instrumentos con pasivos líquidos y activos ilíquidos como los ETFs de deuda corporativa, como pudimos ver en el primer trimestre hasta que intervino la Fed.

Barbells contra Burbujas

Con rentabilidades reales cada vez más bajas, mayores riesgos de volatilidad y liquidez, y correlaciones positivas entre activos de riesgo y “activos refugio”, los inversores tienen que replantearse sus carteras.

Los recientes bandazos del mercado, que pasaba bruscamente de la euforia inducida por los bancos centrales al pánico por el empeoramiento de los fundamentales, nos han enseñado algunas lecciones.

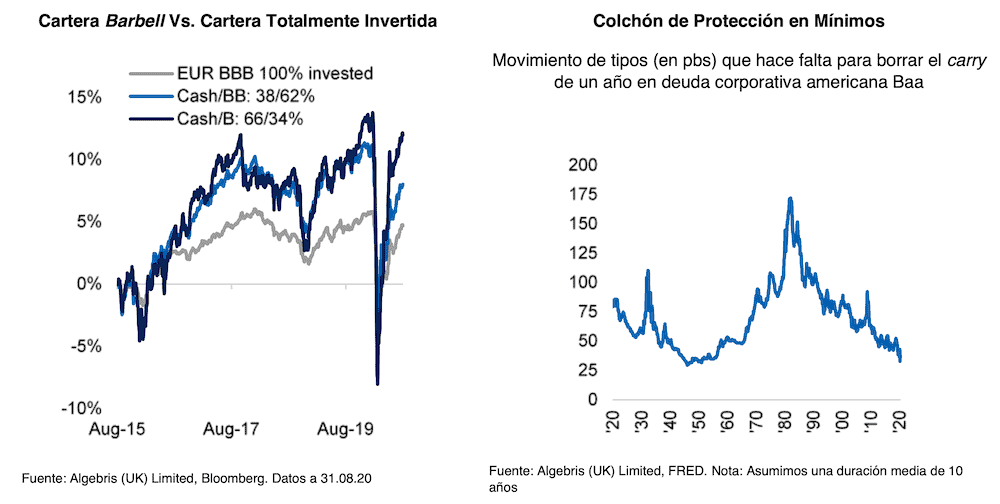

Una de ellas son los beneficios de utilizar un enfoque Barbell en carteras. Una cartera que está totalmente invertida en bonos triple-B, ofrece un yield muy bajo y ninguna opcionalidad en caso de una corrección de mercado. Como alternativa, una cartera que consista en una combinación de liquidez y bonos de más riesgo puede hacerlo mejor en momentos de volatilidad, y ofrece un mayor potencial con el mismo yield, en línea con lo que N. Taleb explica detalladamente en su libro “Antifrágil: Las cosas que se benefician del desorden”. En los últimos años, las carteras diseñadas con un enfoque de Barbell han tenido mejores resultados que carteras totalmente invertidas con un mismo yield inicial. Esto, excluyendo la flexibilidad que tendrían las primeras para incrementar su exposición durante las caídas de mercado.

La segunda lección es el valor la convexidad. Los bonos con yields muy ajustados son como puts con convexidad negativa – el estímulo de los bancos centrales probablemente siga ahí, pero de no hacerlo, los inversores podrían perder varias veces lo que normalmente ganarían con este tipo de bonos. Nosotros preferimos los activos en los que el potencial de pérdidas o ganancias sea al menos simétrico, independientemente de las probabilidades de cada escenario. Además, preferimos activos en los que la convexidad sea barata y a nuestro favor: los bonos convertibles, por ejemplo, ofrecen perfiles de rentabilidad/riesgo más atractivos.

A medida que los bancos centrales se centran más en la inflación, un pronunciamiento de las curvas podría afectar negativamente a los bonos y a las acciones al mismo tiempo. Esto es lo que ocurrió en 2013 o a principios de 2018, cuando se intensifico la presión sobre los yields a largo plazo en un momento de debilidad económica. Este riesgo es todavía más evidente en el contexto actual a medida que las grandes compañías tecnológicas, muy sensibles a movimientos de tipos, ganan peso en los principales índices.

Otra lección importante es la de tener siempre más liquidez de la que se necesita. Con una volatilidad binaria en los mercados y un mayor riesgo de iliquidez, los precios no siempre reflejan los fundamentales, y las ventas en pánico se producen con mayor frecuencia. En enero de este año, movimos la mitad de nuestra cartera a liquidez, lo que nos permitió comprar deuda de alta calidad crediticia a buenos precios durante la corrección. Una cartera totalmente invertida no permite aprovechar las oportunidades que ofrecen unos mercados cada vez más frágiles y binarios.

Elecciones Americanas: Más Gasto y Represión Financiera a la vista

Creemos que Biden tiene más probabilidades de ganar las próximas elecciones: nuestro modelo da un 82% de probabilidad de que consiga los 270 votos electorales necesarios. Aunque entendemos las dudas que pueda haber en torno al poder predictivo de las encuestas tras lo ocurrido en 2016, creemos que Biden disfruta de una posición más ventajosa que la que tenía Clinton, con un liderazgo en las encuestas más consistente incluso en estados decisivos. La base de datos “Nationscape survey data” que recoge información de 319.000 votantes muestra que un 9% de los votantes de Trump en 2016 votarán a Biden, pero solo un 4% de los votantes de Clinton votarán a Trump.

Una victoria de Biden significaría un mayor paquete de estímulo para la economía real. Aunque mucha gente cree que una victoria de Biden supondrá una subida inmediata de impuestos y un duro golpe a los activos de riesgo, creemos que el impacto negativo en el corto plazo será limitado y que las expectativas a largo plazo serían mejores. En nuestra opinión, un gobierno demócrata no se centrará tanto en volver a subir los impuestos sino en un mayor estímulo fiscal. En primer lugar, creemos que las probabilidades de una victoria demócrata rotunda son bajas, y es difícil que consigan la mayoría necesaria en el senado para cambiar el sistema de impuestos significativamente. En segundo lugar, la propuesta económica de Biden pasa por un mayor gasto público en educación, infraestructura y renovables, lo que debería de impulsar la creación de empleo y la productividad a largo plazo. En tercer lugar, la presidencia de Biden debería reducir en cierta medida la incertidumbre en materia de política exterior, y apoyar el comercio internacional. El mayor riesgo, es un posible retraso en el recuento de los votos debido al gran numero de personas que votarán por correo. Sin embargo, encuestas recientes realizadas por Citi y Goldman Sachs indican que los mercados ya están dándole a este escenario una probabilidad de en torno al 10%, mientras que estiman que la probabilidad de una victoria por parte de Biden es de en torno al 50%.

Un mayor programa de estímulo podría impulsar la inflación, reduciendo aún más las rentabilidades reales. Creemos que los tipos se mantendrán en niveles mínimos en parte porque la Fed ha dejado claro que enfatizará no solo en reducir el desempleo sino en que las mejoras en el empleo sean “más generales e inclusivas”. En otras palabras, la Fed podría intentar utilizar la política monetaria para reducir la desigualdad incluso si esto implica un mayor riesgo de inflación. Por esta razón esperamos que la inflación sea algo más alta con un gobierno de Biden. Adicionalmente, la propuesta fiscal de Biden es más redistributiva: impuestos más altos a compañías y rentas altas, y mayores deducciones por primera vivienda y rentas bajas, poniendo más dinero en manos de la gente que gana poco, que históricamente ha sido mucho más propensa a gastar.

Conclusiones: Estrategias Anti-Burbujas para combatir la Represión Financiera

La última década ha sido muy positiva para los inversores, con los bancos centrales inflando los precios de los activos para reforzar la confianza en los mercados, pero sin conseguir reactivar la inflación. La música está cambiando: la creciente desigualdad y la crisis del Covid han hecho necesarias políticas más amplias que beneficien a la economía real, y no únicamente a los inversores.

Creemos que las elecciones americanas podrían traer un cambio de dirección: de QE y bajadas de impuestos a un mayor estímulo fiscal, más dirigido a particulares y pequeños negocios. En nuestra opinión, la combinación de este tipo de estímulo fiscal con una política monetaria expansiva podría ser más efectiva a la hora de impulsar la inflación que las bajadas de impuestos y los programas de compras de activos.

Con rentabilidades reales negativas en una buena parte del mercado, los inversores de renta fija se encuentran en una posición delicada: las tendencias deflacionarias pueden continuar en el corto plazo, pero la creciente presión política por aumentar el gasto fiscal podría generar un repunte de la inflación y traer sorpresas negativas.

Además, los mercados financieros están demostrando ser cada vez más frágiles. El éxito de las estrategias de carry y baja volatilidad, promovido por la acción de los bancos centrales, es procíclico, y resulta en una distribución binaria de la volatilidad, de forma que el mercado está tranquilo una buena parte del año, pero se desploma con fuerza cuando aumenta la incertidumbre, sufriendo incluso los activos de mejor calidad. Además, las crecientes correlaciones hacen cada vez más difícil la diversificación.

Creemos que una cartera dinámica, construida con un enfoque Barbell que combine liquidez, crédito, instrumentos convertibles, y materias primas, ofrece a los inversores un mejor perfil rentabilidad/riesgo, y es una buena herramienta para sobrevivir a este escenario de represión financiera.

Nuestro fondo Algebris Global Credit Opportunities Fund está posicionado para beneficiarse de un aumento del gasto fiscal y de una normalización gradual de la economía gracias al desarrollo de una vacuna y de test rápidos. La deuda de sectores especialmente perjudicados por la pandemia ofrece un potencial atractivo, y en algunos casos puede beneficiarse del apoyo de los gobiernos en un escenario negativo. De forma similar, creemos que los bonos convertibles ofrecen una convexidad positiva barata en un escenario de recuperación económica. Evitamos activos que tengan una convexidad negativa, como la deuda de gobierno italiana o la deuda americana a largo plazo, que ofrecen poco potencial y mucho riesgo en un escenario en el que los tipos o los diferenciales suban.

Con la sección “Porque no sabemos de todo” buscamos ofrecerles otras opiniones, las de grandes profesionales del sector de la inversión. Acacia Inversión se enorgullece de contar con las aportaciones de nuestros invitados y está muy agradecida por su colaboración, aunque debemos advertir que las opiniones que ellos expresan en sus artículos pueden no coincidir necesariamente con las de nuestro equipo. Algo que, en todo caso, es un motivo más de satisfacción pues muestra la absoluta libertad que queremos ofrecer a los invitados, en beneficio de nuestros clientes.

***

Disclaimer de Algebris Investments:

Este documento ha sido redactado por Algebris (UK) Limited. La información que contiene no puede ser reproducida, distribuida o publicada por ningún motivo sin el previo consentimiento escrito de Algebris (UK) Limited.

Algebris (UK) Limited es una entidad regulada y autorizada por la “Financial Conduct Authority” en el Reino Unido. La información y opiniones que aquí se expresan tienen únicamente fines didácticos, no pretenden ser completas, y no constituyen un asesoramiento financiero. En ningún caso ninguna parte de este documento deberá ser interpretada como una oferta o una solicitud de ninguna operación relacionada con ninguno de los fondos que Algebris (UK) Limited gestiona. Por consiguiente, cualquier inversión en cualquier producto de inversión mencionado en este documento debe hacerse en base a los documentos legales del mismo (Folleto). La información aquí contenida no constituye un análisis de inversión ni una recomendación basada en un análisis. Algebris (UK) Limited no pretende aquí concertar, ni acuerda concertar, ninguna operación en ninguna inversión o llevar a cabo ninguna actividad que requiera autorización bajo el “Financial Services and Markets Act 2000”.

Algebris (UK) Limited no puede garantizar la veracidad, exactitud e integridad de la información y opiniones que se expresan en este documento. No se aporta ni garantía ni compromiso, ya sea expresa o implícitamente, respecto a la exactitud o integridad de la información o las opiniones contenidas en este documento por parte de Algebris (UK) Limited, ni de sus miembros de la junta directiva o sus empleados, que no asumirán responsabilidad alguna por dicha exactitud o integridad.

La distribución de este documento puede estar limitada en determinadas jurisdicciones. La información que contiene tiene fines didácticos exclusivamente, y es responsabilidad de las personas que la utilicen el informarse y respetar todas las leyes y normativas aplicables en sus respectivas jurisdicciones. Este documento está dirigido a inversores profesionales.

© 2020 Algebris (UK) Limited. All Rights Reserved. 4th Floor, 1 St James’s Market, SW1Y 4AH.

- La Cartera Anti-Burbujas - noviembre 3, 2020