18 Feb En la inversión multi-activos, creemos que los inversores deberán ser más tácticos

2020 ha sido un año extraordinario para los mercados financieros. En marzo, el sentimiento de los inversores se desplomó al propagarse el nuevo coronavirus por todo el mundo. Su impacto y el efecto económico de las medidas tomadas para contener la pandemia sembraron el pánico entre los inversores, que vendieron acciones de empresas de forma indiscriminada en busca de liquidez. En tal entorno, muchos mercados de renta variable cayeron hasta mínimos multianuales. Sin embargo, los enormes niveles de respaldo de los gobiernos y los bancos centrales, unidos al desarrollo de vacunas contra el COVID-19, provocaron una recuperación muy pronunciada de las acciones durante el resto del año (Fuente: The Guardian, 2020). Los inversores parecieron dispuestos a concentrarse en la recuperación potencial de la economía mundial y de los beneficios corporativos, en lugar de preocuparse por el aumento de los contagios y del descubrimiento de cepas más infecciosas del virus.

Así, las bolsas globales subieron durante 2020, aunque hubo una divergencia considerable entre regiones y sectores de actividad. Las cotizaciones de las acciones subieron en Estados Unidos, el universo emergente, China y Japón, pero quedaron rezagadas en el Reino Unido, la Europa continental y Hong Kong. Por sectores, los beneficiarios del COVID-19 (incluidas las acciones tecnológicas y de consumo discrecional) lideraron las ganancias, mientras que las acciones de energía fueron las más rezagadas, ya que la inactividad debida a los confinamientos ejerció presión a la baja sobre los precios del petróleo. Las entidades financieras también quedaron rezagadas.

Los instrumentos de renta fija (deuda) mostraron una evolución por lo general buena, ya que los inversores buscaron refugio en activos percibidos como seguros y los bancos centrales recortaron los tipos de interés. Los más destacados fueron los bonos de Estados Unidos, Italia y el Reino Unido. Los bonos emitidos por compañías (crédito) también generaron ganancias.

¿Dónde estamos ahora mismo?

Tras los significativos repuntes protagonizados por muchas áreas de la renta variable global, las acciones ya no cotizan en valoraciones tan bajas como en marzo de 2020. De hecho, en ciertas regiones (como Estados Unidos) o sectores de actividad (como tecnología), las valoraciones podrían considerarse bastante altas.

Al mismo tiempo, pensamos que el comportamiento razonablemente bueno de muchos mercados de renta fija ha reducido su atractivo. La mayoría de los bonos gubernamentales nos parecen caros: por ejemplo, la deuda de Alemania, Francia y Japón cotiza a precios que garantizan una pérdida al inversor de mantenerse en cartera hasta su vencimiento. Las excepciones son los treasuries estadounidenses, que actualmente tienen mayores rentabilidades al vencimiento (TIR) que otros bonos soberanos de países core. Por ello, creemos que deberían brindar más protección ante una caída de la renta variable, al tender a comportarse de forma distinta activos con mayor riesgo como las acciones. También nos gusta la deuda soberana de ciertos mercados emergentes, que históricamente han ofrecido mayores niveles de rentabilidad.

Pensamos que actualmente hay poco que elegir en términos de valoración entre las distintas clases de activos, pues la mayoría parece cotizar en lo que consideramos su «valor razonable». Con ello queremos decir que no parecen ni baratas ni caras en base a la rentabilidad a largo plazo que esperamos de cada clase de activos. Esto es especialmente así si tenemos en cuenta lo bajos que son los tipos de interés a corto plazo.

Al mismo tiempo, existe una considerable incertidumbre sobre el futuro rumbo de los mercados financieros. Está claro que la perspectiva de vacunación masiva contra el COVID-19 es muy alentadora, aunque el panorama a corto plazo todavía es incierto, sobre todo el impacto económico de las fuertes restricciones impuestas para combatir el número creciente de contagios y la propagación de nuevas cepas más infecciosas del virus.

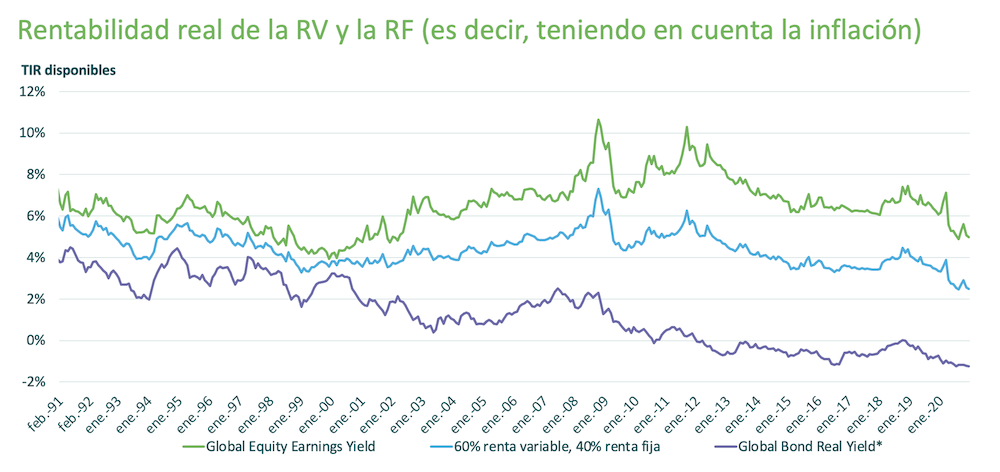

* Índice Barclays Global Aggregate USD. Fuente: Thomson Reuters Datastream, a 31 de diciembre de 2020.

Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

En base a la falta de diferencias de valoración interesantes, unida a la actual incertidumbre, creemos que nuestras carteras deberían ser «equilibradas»: las posiciones de renta variable y otros activos «de riesgo» (como los bonos emitidos por compañías y gobiernos emergentes, susceptibles de mostrar una buena evolución si el sentimiento de los inversores permanece positivo) pueden compensarse con posiciones significativas en bonos soberanos estadounidenses, que deberían destacarse en fases complicadas.

No obstante, si se produce un gran cambio en los mercados (ya sea al alza o a la baja), los inversores deberían estar preparados para ajustar sus carteras a fin de sacar partido a los cambios en las cotizaciones.

Es probable que las rentabilidades proyectadas sean más bajas

Creemos que los inversores deberán actuar de forma cada vez más dinámica y táctica, pues todo apunta a que las rentabilidades de inversión de carteras estáticas serán bajas en los próximos años.

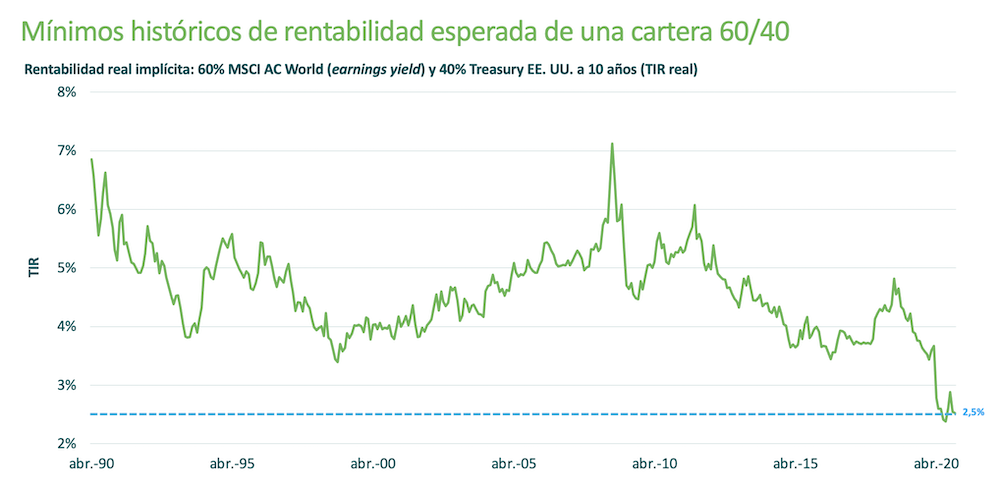

El actual paisaje de inversión es marcadamente distinto al de los últimos 30 años. Las rentabilidades probables (TIR) de todas las clases de activos han caído hasta mínimos históricos, lo cual ha reducido el abanico de opciones disponibles para los inversores que desean tener una cartera equilibrada.

En el pasado, cabía esperar buenas rentabilidades de una cartera típica (compuesta en un 60% de renta variable y en un 40% de deuda) sin realizar muchos cambios en la misma. De hecho, tales carteras han mostrado una evolución excelente durante muchos años. De cara al futuro, sin embargo, no creemos que tal enfoque de compra y retención (buy-and-hold) vaya a funcionar, debido a las rentabilidades notablemente bajas que cabe esperar de la renta fija.

Fuente: Thomson Reuters Datastream, a 31 de diciembre de 2020.

Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

Generar rentabilidades decentes será probablemente más difícil

El descenso de las rentabilidades —sobre todo de la deuda soberana— ha sido probablemente uno de los cambios más significativos en el entorno de inversión, y no solo del pasado reciente. A comienzos de 1991, por ejemplo, la TIR del treasury estadounidense a 30 años superaba el 8%, un nivel que hoy nos parece increíble: a principios de 2011 había disminuido hasta el 4,3%, y tras caer por debajo del 1% en marzo de 2020, empezó 2021 en torno al 1,8%.

Esta caída de las TIR refleja un cambio significativo en el comportamiento de los bancos centrales, cuyo objetivo actual es el respaldo del crecimiento económico y no la lucha contra la inflación. La TIR de muchos bonos soberanos de países core es más baja incluso, y en muchos casos hasta negativa. Por ejemplo, si usted hubiera comprado un bund alemán a 30 años el 26 de enero de 2021 y lo hubiera mantenido en cartera hasta su vencimiento y reembolso, sabría con seguridad que perdería dinero ya que se reembolsará a un precio inferior del que pagó: su rentabilidad proyectada es del -0,1% (Fuente: Trading Economics, 2021).

Además, los precios de la renta variable global se hallan cerca de máximos históricos, y los inversores parecen estar dispuestos a concentrarse en la posibilidad de una recuperación económica muy fuerte una vez logre contenerse la pandemia (Fuente: CityAM, 2020). Aunque no afirmamos que las acciones no vayan a subir más, la perspectiva de que la clase de activos vaya a registrar de nuevo fuertes rentabilidades parece poco probable.

De momento, creemos que los inversores deberían adoptar una postura de «oportunismo paciente», con una cartera de activos equilibrada para navegar las actuales condiciones de mercado a la espera de que movimientos potenciales de las cotizaciones presenten oportunidades de inversión.

¿Qué tipo de oportunidades?

En nuestra opinión, las oportunidades tienden a poder dividirse en dos grandes grupos. El primero corresponde a casos en que el flujo de noticias provoca caídas de las cotizaciones y los activos se abaratan, incluso cuando dichas noticias no los conciernen directamente. Esto es lo que ocurrió el año pasado, cuando el pánico provocó oleadas de ventas indiscriminadas y generalizadas. El segundo se compone de valores cuyos precios no responden a una mejora del trasfondo fundamental.

Ahora mismo parece que nos hallamos en una coyuntura económica razonablemente positiva, con datos algo mejores de lo que se temía. También vemos que las restricciones más recientes sobre los viajes y los encuentros sociales, e incluso el descubrimiento de nuevas cepas del virus, no han suscitado (de momento) el mismo nivel de miedo del que fuimos testigos al principio. Pese a esta mejora del entorno, ciertas áreas del mercado de renta variable no se han recuperado en la misma medida que otras, y podría valer la pena concentrarse en dichas áreas. Un posible ejemplo podrían ser las entidades financieras, que parecen seguir mostrando valoraciones bajas respecto a otras compañías.

Con la sección “Porque no sabemos de todo” buscamos ofrecerles otras opiniones, las de grandes profesionales del sector de la inversión. Acacia Inversión se enorgullece de contar con las aportaciones de nuestros invitados y está muy agradecida por su colaboración, aunque debemos advertir que las opiniones que ellos expresan en sus artículos pueden no coincidir necesariamente con las de nuestro equipo. Algo que, en todo caso, es un motivo más de satisfacción pues muestra la absoluta libertad que queremos ofrecer a los invitados, en beneficio de nuestros clientes.

***

Disclaimer de M&G Investments:

Los puntos de vista expresados en este documento no deben considerarse como una recomendación, asesoramiento o previsión. No podemos ofrecerle asesoramiento financiero. Si no está seguro de que su inversión sea apropiada, consúltelo con su asesor financiero.

El valor y los ingresos de los activos del fondo podrían tanto aumentar como disminuir, lo cual provocará que el valor de su inversión se reduzca o se incremente. Es posible que no recupere la cantidad invertida inicialmente.

Las inversiones en deuda están expuestas a los tipos de interés, a la inflación y a las calificaciones de crédito. Es posible que los emisores de bonos no puedan pagar intereses o devolver el capital principal al inversor, y todos estos acontecimientos pueden reducir su valor. Invertir en mercados emergentes conlleva una mayor probabilidad de pérdidas debido a mayores riesgos políticos, fiscales, económicos, cambiarios, regulatorios y de liquidez, entre otros factores. Podrían surgir dificultades en la compra, venta, custodia o valoración de inversiones en tales países.

Esta información no constituye una oferta ni un ofrecimiento para la adquisición de acciones de inversión en cualquiera de los fondos de M&G. Promoción financiera publicada por M&G International Investments S.A. Domicilio social: 16, boulevard Royal, L-2449, Luxembourg.