17 Abr KISS (Keep it simple… stupid) o el caos

El mundo de la Gestión de Activos se ha convertido en algo ridículamente complejo. John Vogle, fundador del imperio Vanguard, ya cuestionó hace unos meses la excesiva innovación en los productos financieros, cuando quien suele salir beneficiado es la industria financiera, por sus mayores márgenes y no el inversor final por adquirir un mejor producto.

De hecho, desde hace muchos años parece claro que esto es sólo una industria y no un servicio financiero. Bien sabemos que un powerpoint lo soporta todo, un departamento comercial bien incentivado puede vender cualquier cosa y siempre encontraremos un físico cuántico gafotas que otorgue apariencia de credibilidad a cualquier estrategia novedosa.

De acuerdo con el informe de fin de año 2016 de Standard & Poors (SPIVA), la mayoría de los fondos de inversión activos europeos de renta variable obtuvieron resultados inferiores a sus benchmarks a 3, 5 y 10 años. La imagen es aún peor en los EE. UU., donde más del 98% de los fondos activos de renta variable quedó detrás del índice de referencia en los últimos 10 años. Y si hablamos de los gestores activos de renta fija el resultado es aún más deprimente. La imagen que pintan los informes de S&P es devastadora para el negocio de fondos de inversión activos. Uno de los mayores cuentos es la famosa búsqueda del Alpha, extra de rentabilidad sobre los índices, ya que haberla, hayla pero se muestra esquiva….y su media aritmética es claramente negativa.

En el otro lado tenemos la Gestión Pasiva cuyos defensores asumen que el mercado (Beta) es eficiente en su forma intermedia, por lo que los precios de los activos reflejan toda la información disponible, lo que implica que es una pérdida de tiempo y de dinero la predicción de la cotización de un activo financiero a futuro. No elimina el riesgo de mercado, pero sí se evita la incertidumbre que gira en torno a si los gestores de la cartera van a superar el mercado.

Y por ello, en los últimos años, uno de los debates que mayor controversia suscita es el de Gestión Activa vs Gestión Pasiva.

Ante dicho panorama no es de extrañar la aparición de una demanda KISS (Keep It Simple Stupid…, o mantenlo simple en castellano, sin ánimo de ofender). El principio KISS establece que la mayoría de sistemas funcionan mejor si se mantienen simples que si se hacen complejos; por ello, la simplicidad debe ser mantenida como un objetivo clave del diseño, y cualquier complejidad innecesaria debe ser evitada. Evidentemente, cada uno debe encontrar aquel sistema que le reporte un mayor binomio rentabilidad/riesgo (definiendo previamente que es riesgo para cada uno).

De hecho, la confrontación entre gestión activa (buscando Alpha) vs. gestión pasiva (buscando la Beta de mercado) es demasiado fundamentalista, y más cuando las estrategias más exitosas suelen tomar elementos de ambas o como siempre nos recuerdan en Acacia “debemos ser agnósticos de todo por lo que nos tenemos quedar con lo mejor de las dos partes”. Un claro ejemplo es la búsqueda del famoso Alpha (extra de rentabilidad) mediante una selección de Betas (activos, mercados), es decir asset allocation dinámico (distribución de activos dinámica) mediante ETFs a modo de algo que podríamos denominar Betalphing. Los lectores más dotados para las matemáticas me dirán que esto es un oxímoron en sí mismo, y acertarán. Pero funciona.

A modo de ejemplo de lo que es una estrategia KISS y lo provechoso que es no ser un fundamentalista os voy a mostrar el mejor modelo de inversión del mundo mundial, bueno, bonito y barato, y que lo podéis implantar con los amigos de Acacia.

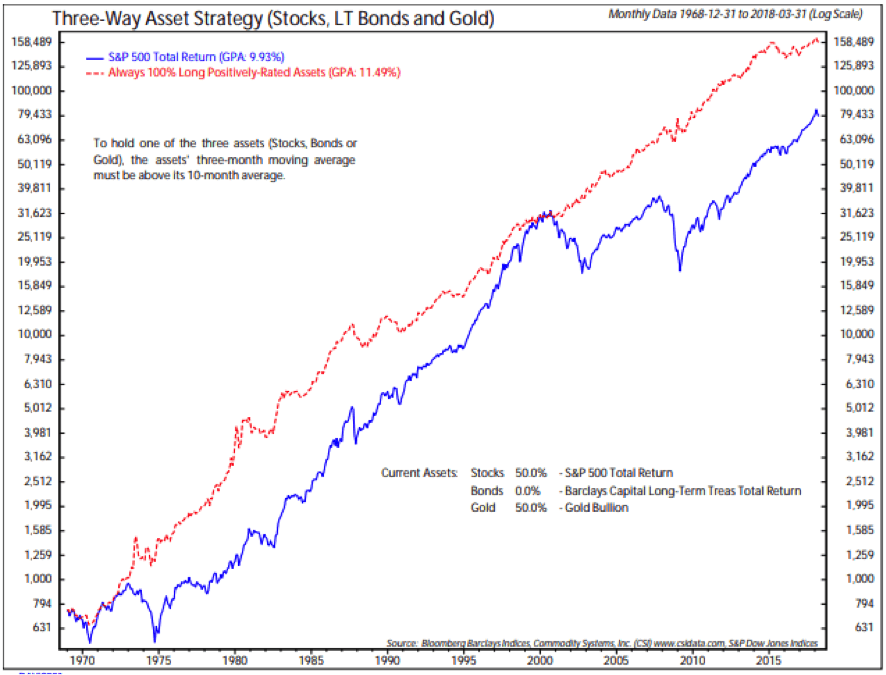

El modelo no es mío, sino de mis colegas y proveedores de Research, Ned Davis en EE. UU. Se trata de elegir los 3 ETFs más representativos de cada tipo de Activo: Bolsa, Bonos y Oro. Y graficamos sus medias móviles de 3 y 10 meses. La sencillez del modelo (volviendo a KISS) es su mayor virtud. Mantendremos el activo en cuestión en cartera siempre que su media a 3 meses esté por encima de su media a 10 meses. Si no es así, el tercio de patrimonio destinado a la compra de ese activo estará invertido en letras a 3 meses.

La estrategia data de 1968 que es cuando el Oro empieza a ser comercializado libremente.

Su rentabilidad anual está entorno al 11.50% y lo más importante, no participa en movimientos bajistas seculares, lo que es de agradecer.

En la actualidad, el modelo estaría invertido un 33% en S&P, un 33% en Oro y un 0% en Bonos (ese 33% en Cash/Letras, ya que estaría fuera de Bonos desde hace unos meses).

Es evidente que modelos de este tipo requieren simplemente 2 cosas: disciplina espartana… y una larga vida para poder aplicarlo, pero es también más que evidente, que no se necesita mucha física cuántica ni grandes alardes matemáticos para construir estrategias de inversión solventes, duraderas y … baratas.

Al igual que Betalphing, que aúna Gestión Activa del asset allocation mediante instrumentos de Gestión Pasiva (ETFs), aquí utilizamos un modelo activo de asset allocation y lo ejecutamos con 3 ETFs con comisiones de gestión realmente irrisorias.

Conviene recordar el mantra de que los rendimientos pasados no implican que se repitan en el futuro, pero de lo que no cabe ninguna duda es que al estudiar la biografía de los grandes inversores de la historia en Wall Street, como pueden ser Warren Buffet, Peter Lynch o John Templeton encontramos que con diversas estrategias, gestión de riesgos, market timing o asset allocation diversos se pueden conseguir grandes resultados si existe un denominador común: disciplina. La alternativa es el caos.

Con la sección “Porque no sabemos de todo” buscamos ofrecerles otras opiniones, las de grandes profesionales del sector de la inversión. Acacia Inversión se enorgullece de contar con las aportaciones de nuestros invitados y está muy agradecida por su colaboración, aunque debemos advertir que las opiniones que ellos expresan en sus artículos pueden no coincidir necesariamente con las de nuestro equipo. Algo que, en todo caso, es un motivo más de satisfacción pues muestra la absoluta libertad que queremos ofrecer a los invitados, en beneficio de nuestros clientes.

- KISS (Keep it simple… stupid) o el caos - abril 17, 2018