20 Oct ¿Por qué invertir en compañías de crecimiento ahora?

Ante las actuales turbulencias del mercado, muchos inversores están pensando si lo que procede es reducir su exposición al mercado de renta variable por posibles caídas adicionales a corto plazo, o bien aumentarla tras las correcciones por el potencial a medio y largo plazo que ofrecen las empresas, la economía y la sociedad en general. Obviamente la decisión no es sencilla, pero depende mucho más del horizonte temporal que cada inversor tenga y de su tolerancia al riesgo que de la situación macroeconómica de un momento concreto.

Dicho esto, si nuestra idea es invertir en compañías cotizadas, qué debemos hacer: ¿invertir en compañías o fondos con estilo de Valor o de Crecimiento?

La realidad es que definir el entorno de mercado o los estilos de inversión como de valor o de crecimiento puede ser un atajo útil para muchos, pero en realidad dice muy poco sobre la probabilidad de obtener rentabilidades por encima del mercado a futuro. Como los estudios de Martin Cremers y Ankur Pareek muestran, los fondos con menor rotación de sus carteras y que se diferencian más de los índices (mayor active shares) tienden a obtener (a medio plazo) rentabilidades superiores a los índices de manera consistente.

Paciencia y largo plazo

Por lo tanto, si vamos a invertir en renta variable, no importa tanto si el fondo está definido como de Valor o de Crecimiento; sino que el primer paso en la búsqueda de retornos superiores a los índices a largo plazo, es ver si las carteras se gestionan de una manera paciente (con muy baja rotación) y muy distinta a los índices (con muy altos active shares).

Los índices de mercado tienden a definir las compañías utilizando medidas de muy corto plazo. Las características sobre Valor se miden normalmente en periodos de un año o menos, y Crecimiento se confunde con tendencia positiva a corto plazo en vez de verdadera longevidad, lo que no aporta ninguna información relevante sobre la probabilidad de obtener resultados superiores a medio y largo plazo.

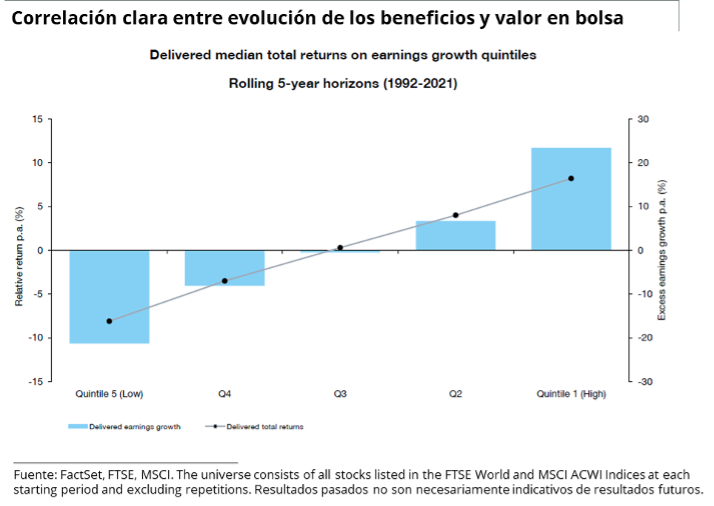

Pero para contestar a la pregunta de si Valor o Crecimiento de una manera más concreta, hay una gran evidencia que sugiere que a medio y largo plazo, 5 años y en adelante, los precios de las acciones de una compañía siguen a los beneficios de la misma, lo cual se refleja en el gráfico adjunto. Es decir, las compañías que más crecen sus beneficios son las que mejor se comportan en bolsa (y viceversa, las que más los reducen son las que peor comportamiento obtienen). Y aunque ignorar el ruido de mercado puede ser complicado, es crucial si queremos obtener alfa y excelentes resultados a medio y largo plazo.

Esta conclusión no debe sorprender, ya que es lógico que a medio plazo el valor de cualquier negocio esté íntimamente ligado a la evolución de los beneficios que genera, pero lo verdaderamente interesante del gráfico es que no tiene en cuenta el precio en el momento de la inversión. Por tanto, en plazos de cinco años o más, el precio de entrada es mucho menos relevante que las tasas de crecimiento de los beneficios para determinar el comportamiento de un valor en bolsa.

El crecimiento de los ingresos, factor clave a largo plazo

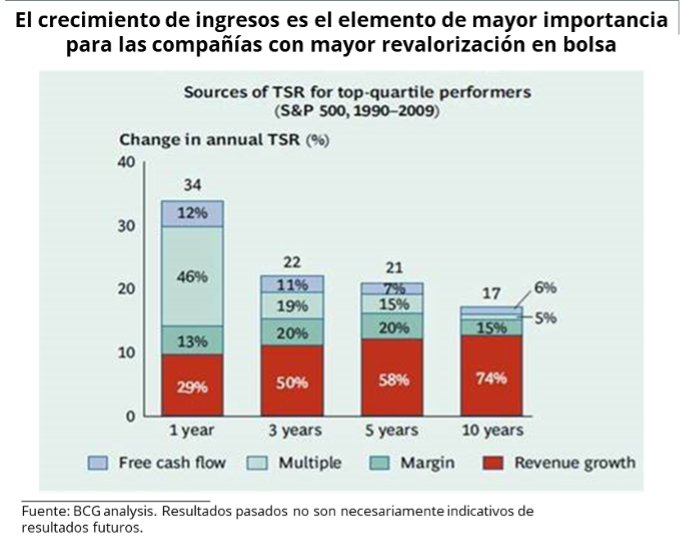

Adicionalmente, el gráfico siguiente muestra los resultados del estudio elaborado por BCG (Boston Consulting Group), donde se demuestra que, a largo plazo, el crecimiento de ingresos es el mejor indicador del crecimiento de beneficios y por tanto del comportamiento a largo plazo de una compañía en bolsa; y la variación de múltiplos, que tienen gran importancia a corto plazo (1 año) tiene una influencia muy pequeña en plazos de 5 años y casi inapreciable a 10 años.

Por ejemplo, los ingresos de las compañías en cartera de nuestra estrategia Long Term Global Growth (LTGG) crecieron a una tasa anual del 30% durante los últimos 5 años, lo que es 5 veces mayor que la tasa de crecimiento del índice. Y como el estudio sugiere, mantener esta prima de crecimiento sobre el mercado es clave a largo plazo.

Por lo tanto, dada la clara correlación a largo plazo entre crecimiento de ingresos, como indicador del crecimiento de beneficios, y el comportamiento del valor en bolsa, nuestro trabajo como gestores consiste en identificar esos negocios que a futuro van a crecer más sus ingresos y sus beneficios, y después tener paciencia para que el precio de las acciones siga a los fundamentales.

En la estrategia Long Term Global Growth creemos en invertir en negocios de crecimiento transformacional. Y las compañías de crecimiento transformacional son raras; están enfocadas hacia oportunidades de mercado muy grandes y tienen el potencial de crecer durante muchas décadas. Estamos interesados en ese pequeño número de compañías con los equipos directivos y la cultura capaces de crear el futuro. Estas son compañías que van a aportar verdadero valor al accionista a largo plazo. Por ejemplo, invertimos en Hermés y en Amazon en 2004, y ambas siguen en cartera a día de hoy. La definición que el mercado hace del Crecimiento no es como lo definimos en Baillie Gifford.

Estamos convencidos de que los mercados están liderados a largo plazo por un puñado de compañías extraordinarias. Son muy pocas, no muchas. Y por tanto, nuestro trabajo se centra en identificar cuáles van a ser estos grandes ganadores y tener la paciencia, serenidad, y la fortaleza para mantenerlos durante periodos muy largos de tiempo. Hacer eso implica que la volatilidad es parte indisoluble de nuestra labor de inversión. Hay que esperar periodos con caídas durante el camino, como estamos viendo con muchas compañías de la cartera en el entorno actual. Pero sabemos que muchas de las compañías más volátiles también han sido las que mejor rentabilidad han aportado a largo plazo.

Lo que nos da tranquilidad actualmente es que, a pesar de toda la negatividad del mercado, hay muchos datos que apuntan de manera muy positiva. La gran mayoría de las compañías en cartera siguen mostrando una excelente evolución operativa y crecimiento de beneficios, a pesar de que el precio de sus acciones haya caído de manera significativa. El 90% de estas compañías genera beneficios o cash flow positivos, y eso combinado con que ¾ de la cartera no tiene deuda neta alguna.

Los datos históricos demuestran que si se tiene la paciencia para esperar el periodo mínimo de inversión de 5 años, entonces el exceso de retorno se producirá. Nos centramos en la evolución operativa de las compañías, en los fundamentales, y estos en el largo plazo se transformarán en revalorización de las acciones.

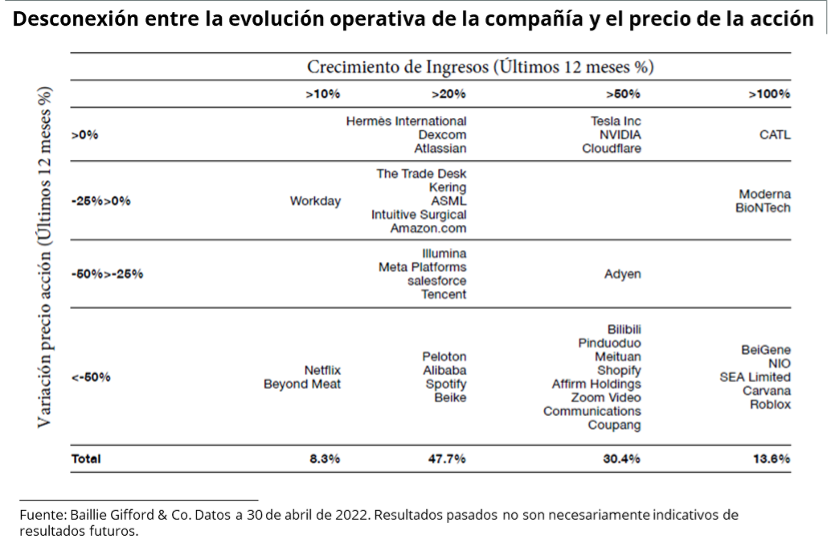

La desconexión entre fundamentales y cotizaciones

Dicho esto, la desconexión durante los últimos 12 meses entre evolución operativa (crecimiento de ingresos) y el precio de las acciones, ha sido enorme. La tabla inferior muestra lo significativo de esta desconexión para el caso de la cartera del fondo LTGG, donde las compañías que más han crecido operativamente han sido las que más han caído en bolsa. Y cuya explicación más lógica es que ante una inflación emergente el mercado está intentando procesar el impacto de unos mayores tipos de interés en los flujos de caja futuros. Pero como hemos visto en el estudio de BCG no debemos dedicarle mucho tiempo a buscar explicaciones a esta extraña irracionalidad del mercado, ya que a medio y largo plazo la variación en múltiplos es poco relevante y lo que va a primar es el crecimiento operativo de las compañías.

Nuestra labor como inversores de crecimiento de largo plazo es centrarnos en lo que pasará en periodos de 5 años y en adelante, consideramos que cualquier periodo inferior es especulación. No creemos que podamos aportar gran valor intentando predecir lo que el mercado va a hacer en los próximos meses, un año o dos. Pero sí creemos en nuestra capacidad (demostrada durante los últimos 20 años) de encontrar compañías excepcionales que están dando forma al mundo del mañana y en imaginar lo que su crecimiento potencial puede aportar a nuestros clientes a largo plazo.

De hecho, es muy importante enfatizar que estamos ahora en un punto donde el cambio se va a acelerar. Estamos en las fases iniciales de una gran transición en la infraestructura de la salud, transporte, y energía, en nuestros hábitos sociales y en la manera en la compramos, comemos y trabajamos. Donde compañías nuevas, distintivas, y relativamente inmaduras están ganando tracción, y si sus beneficios tienen la longevidad que creemos que tienen va a haber un gran campo para ganar mucho dinero.

En salud, por ejemplo. Estamos al principio de una revolución donde la biología y la tecnología se combinan para crear nuevas maneras de tratar y eliminar enfermedades. Desde la secuenciación genética, liderada por Ilumina (compañía en cartera), a la plataforma de tecnología revolucionaria de MRNa de Moderna (compañía en cartera), estamos moviéndonos a un mundo donde la medicina personalizada y preventiva sea la norma, en vez de los tratamientos de prueba y error.

La transición energética y la electrificación del transporte es otra gran transformación, y es un tema que permea otras muchas tendencias disruptivas. Tesla, una posición muy exitosa en la cartera desde 2013, ha acelerado la transición del mundo hacia energías sostenibles con coches eléctricos, paneles solares, y soluciones integrales de energía renovable para hogares y negocios. Posiciones más recientes como CATL, uno de los mayores fabricantes de baterías de iones de litio para vehículos eléctricos, o ASML, cuyas máquinas litográficas se usan para el diseño y fabricación de semiconductores utilizados en todo, desde ordenadores y teléfonos móviles, a coches, electrodomésticos y otros equipos electrónicos, están cimentando la base de esa transformación.

En definitiva, tenemos plena confianza de que la correlación entre el precio de las acciones y el crecimiento de beneficios se va a mantener.

Con la sección “Porque no sabemos de todo” buscamos ofrecerles otras opiniones, las de grandes profesionales del sector de la inversión. Acacia Inversión se enorgullece de contar con las aportaciones de nuestros invitados y está muy agradecida por su colaboración, aunque debemos advertir que las opiniones que ellos expresan en sus artículos pueden no coincidir necesariamente con las de nuestro equipo. Algo que, en todo caso, es un motivo más de satisfacción pues muestra la absoluta libertad que queremos ofrecer a los invitados, en beneficio de nuestros clientes.

- ¿Por qué invertir en compañías de crecimiento ahora? - octubre 20, 2022