05 Sep El dolor del dólar

Arrancamos un nuevo curso y desde Acacia Inversión debemos recordar uno de nuestros principios: “no tenemos la bola de cristal”. Y lo hacemos para comentar la evolución del activo que más está perjudicando este año a nuestras carteras y más ha sorprendido a todos los inversores: el dólar. En nuestro caso hablamos de activo, no de inversión, ya que nuestra exposición no ha sido una decisión activa, sino una consecuencia de nuestra decidida apuesta por una cartera globalmente diversificada.

Esto recuerda que, en el mundo de las inversiones, por muy concienzudos análisis que realices, el mercado siempre está ahí para ponerte en tu lugar. Estas situaciones deben ser una oportunidad para reflexionar y tratar de ver los porqués y actuar en consecuencia. Hoy compartimos dicho análisis con ustedes:

1. EL ACTIVO MÁS DIFICIL DEL MUNDO

Si intentar hacer escenarios en renta variable o renta fija es complicado, hacerlo en las divisas lo es en mayor medida. Esto se debe a:

a) En primer lugar, se trata de una inversión puramente especulativa, donde no hay un ingreso recurrente que pueda servir de colchón como en el caso de las acciones (el dividendo) o los bonos (el cupón).

b) Se trata de un juego de suma cero, ya que en los tipos de cambio las ganancias de un lado son las pérdidas del otro. Las divisas son el único activo financiero cuyo valor es relativo, no absoluto: para que suba una divisa, otra debe bajar.

c) Asimismo, se trata del mayor mercado financiero del mundo, la mitad del cual pertenece al par euro-dólar, por lo que sus movimientos son difíciles de predecir.

Fuente: Dailyfx.com

d) Y son difíciles de predecir, porque a diferencia de otros mercados financieros, en éste no sólo intervienen inversores, sino múltiples actores: bancos, fondos de inversión, hedge funds, etc. Pero también grandes multinacionales (que operan en diferentes países y distintas monedas), Estados o bancos centrales con sus intervenciones en los mercados (Recuérdese Suiza en enero de 2015).

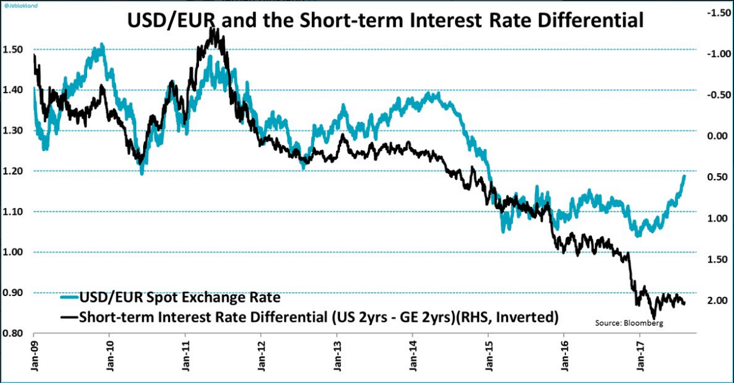

e) Por esto último, a diferencia de otras inversiones que fluctúan por variables conocidas (por ejemplo, en renta variable: beneficios, crecimiento y valoración), el mercado de divisas se mueve al calor de múltiples factores que van cambiando a lo largo del tiempo: diferenciales de crecimiento, diferenciales de inflación, política fiscal, flujos de capitales, posiciones especulativas, política monetaria… Ha sido esta última la que, como se puede apreciar en el gráfico adjunto, ha determinado el tipo de cambio desde hace casi una década, hasta este 2017 en el que dicha correlación se ha roto (luego veremos porqué).

Fuente: Bloomberg y Robeco

En negro, la diferencia entre los tipos de interés a dos años (corto plazo) de EEUU y Alemania (escala derecha invertido).

En azul el tipo de cambio Dólares por Euro.

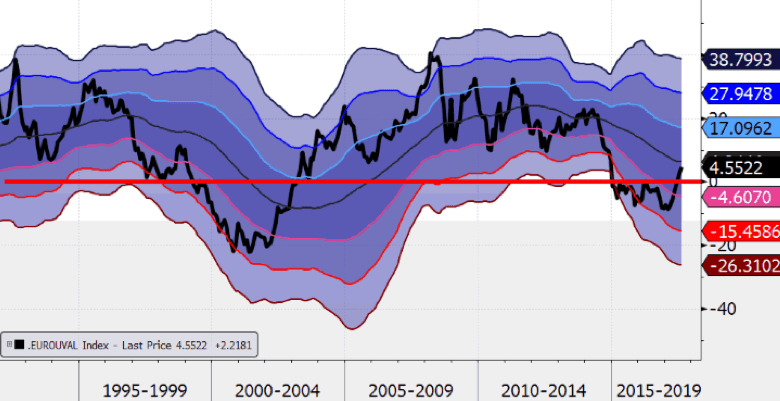

f) Todos estos factores hacen que el tipo de cambio no se “detenga” en el conocido PPP (Purchasing Power Parity o Poder de Paridad de Compra, por cierto una de las pocas teorías económicas globales con origen español). Con sus puntos débiles, como que los índices de precios no reflejan correctamente el coste de la vida o los ajustes por productividad, el PPP podría entenderse como el valor justo que debería tener la moneda. Sin embargo, como en cualquier otra inversión, el mercado suele sobrevalorarlo o infravalorarlo movido por los sentimientos, convirtiendo dicho PPP en el punto sobre el que oscila el tipo de cambio. Sirva el gráfico que adjuntamos como ejemplo.

Fuente: Bloomberg y Acacia Inversión

El índice de Bloomberg BPPPCPEU, basándose en el PPP, indica que actualmente un “Valor Justo” para el cambio entre el euro y el dólar sería el 1,15. El gráfico superior relativiza dicho índice, así la línea roja en el 0 indicaría que la divisa está en el tipo de cambio indicado por el PPP en cada momento. De ese modo, según la cotización del tipo de cambio en el momento de escribir estas líneas de 1,205, el Euro estaría sobrevalorado un 4,55% (línea negra). Pero como indicábamos y como se puede apreciar en el gráfico, esta situación de infra/sobrevaloración no es indicativa en el corto plazo, como por ejemplo en 2008 cuando llegó a estar un 40% sobrevalorado (es en el largo donde dichas situaciones no se sostienen).

2. ARRANQUE DEL AÑO: MAL DE MUCHOS, CONSUELO DE TONTOS

Tras contextualizar la dificultad del marco de decisiones, pasamos a analizar y comprender todo lo sucedido este año.

a) Euforia Post-Trump, de política monetaria a política fiscal:

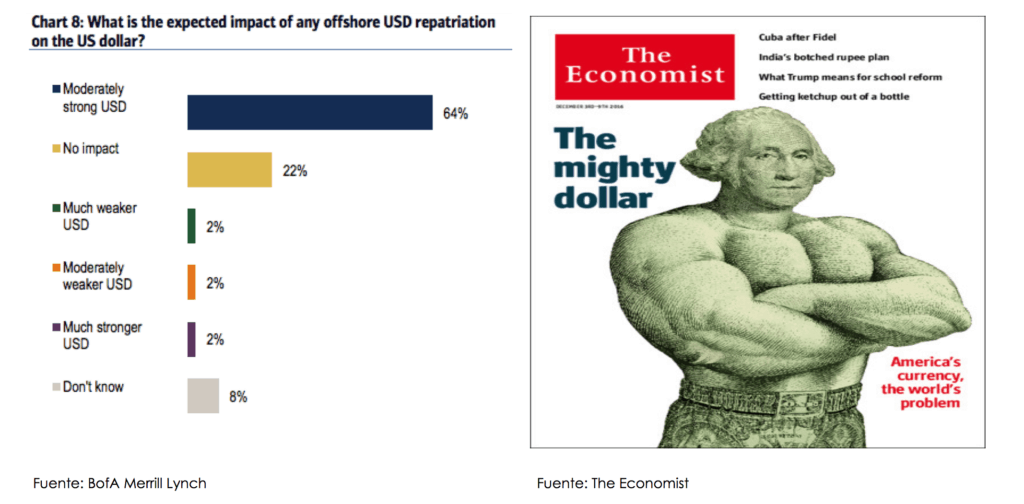

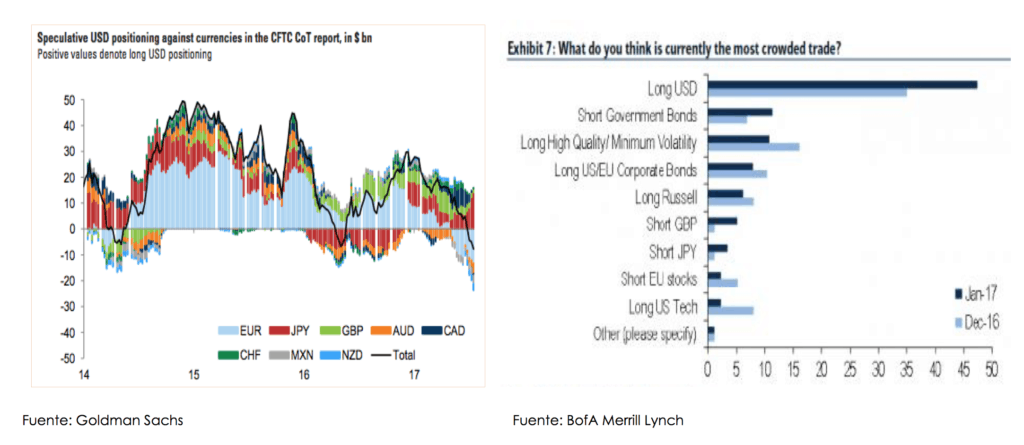

Pese a lo que se vaticinaba antes del resultado, los mercados y los analistas acogieron la victoria del “Republicano” con algarabía ante la convicción de que aprobaría rompedoras medidas fiscales. Dichas políticas se traducirían en un mayor crecimiento, inflación y déficit fiscal lo que provocaría un fortalecimiento del dólar (como se observa en la encuesta de Merrill Lynch).

Esto llegó en un momento de duda respecto a la eficacia de las políticas monetarias (la subida de tipos de la FED se descontaba –por cierto, otro hecho que reforzaba el dólar-) y se planteaban medidas sustitutivas que fomentaran el crecimiento económico. Así que los analistas lo abrazaron con fuerza, convirtiéndose en la recomendación más clara y recurrente respecto al 2017 (por tanto pocos podrán decir aquello de que “ya lo decía yo”).

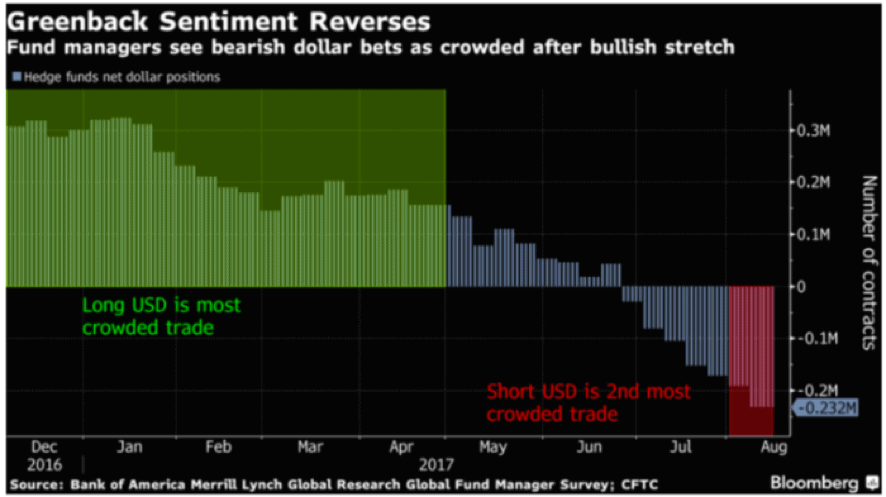

b) Y en el punto anterior se encuentra el problema, tener una posición en dólares se convirtió en la inversión más poblada, ya que era el mayor consenso de los analistas a inicio de año, donde la cuestión era si se alcanzaría y cuándo la tan de moda paridad (entre ellos Goldman Sachs, la mayor banca de inversión del mundo). En el gráfico de la derecha se aprecia que las pociones especulativas a favor del dólar hicieron a finales de 2017, hecho del que los inversores eran conscientes (encuesta de la derecha).

3. DESENLACE

a) El problema en inversiones especulativas (y ya hemos dicho que la divisa lo es) es que solo puedes ganar con ellas si existen nuevos compradores y, como ya hemos visto, en el EUR/USD quedaban pocos…

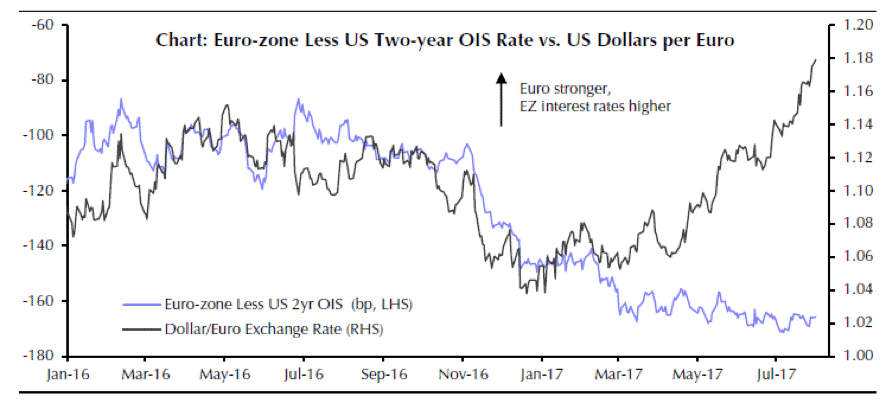

Fue en este momento, a finales del primer trimestre de 2017, cuando los fundamentales que habían funcionado hasta ese momento (el diferencial de tipos de interés como se puede ver en el siguiente gráfico) dejan de hacerlo.

Fuente: Capital Economics

Aunque como se puede apreciar, si la lógica de años anteriores se hubiera mantenido a día de hoy el tipo de cambio eurodólar debería estar en 1,02…

b) Pero como ya hemos indicado en la introducción, la divisa se mueve por factores cambiantes y cuando todo el mundo pensaba que quien iba a tirar del carro era la política fiscal para continuar con la tendencia alcista del dólar, aparecen los siguientes factores que traen consigo la fortaleza, pero del Euro:

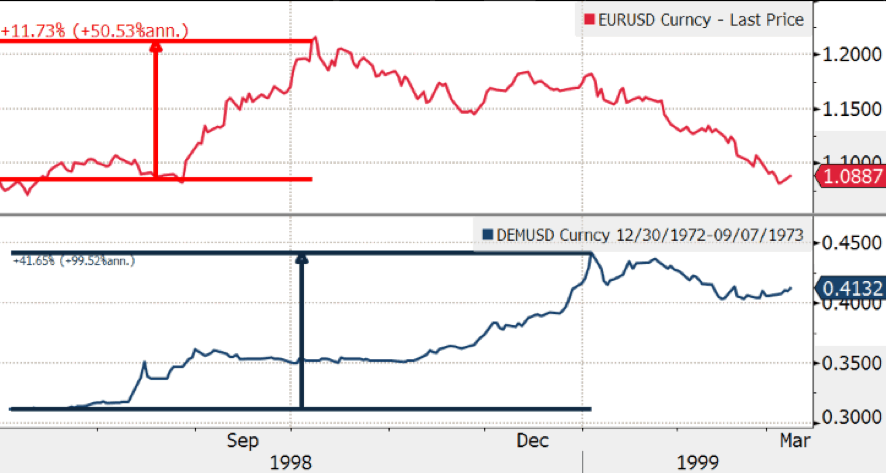

i. El ya mencionado bloqueo de la administración Trump, incapaz de llevar adelante propuestas relevantes (en marzo, iniciando el declive de la confianza y la más relevante, tumbar el Obamacare) y la elección de Macron, que despejó los riesgos de populismo en Europa, han trasladado el riesgo político al otro lado del Atlántico. Antecedentes como el Watergate (en el gráfico, en azul, dólar frente a Marco Alemán) o el impeachment de Bill Clinton (en el gráfico, en rojo, dólar frente al euro), nos indican que dicho riesgo político en EEUU se refleja en la divisa mientras que en Europa se ve reflejado en la prima de riesgo de los bonos. Por tanto, se puede concluir que la comentada disparidad entre tipos y divisa se debe a la incertidumbre política en los Estados Unidos.

Fuente: Bloomberg y Acacia Inversión

ii. Asimismo, Trump ha efectuado declaraciones sobre su interés en un dólar débil, para hacer más competitiva a su industria y favorecer la recuperación del empleo manufacturero que se llevaron a otros países, haciendo de ese modo “America Great Again”.

iii. Los flujos tras la victoria de Macron: A principios de mayo, los inversores de fuera de Europa vieron reducirse las incertidumbres, lo que atrajo cantidades considerables de capital extranjero. Para entrar en los mercados de la región, los inversores debían adquirir euros, lo que añadió fuerza al valor de la moneda común.

c) Pero no podemos pensar que el diferencial de los tipos de interés, haya perdido toda su relevancia de la noche a la mañana, así que en cuanto a este factor no nos debemos olvidar de la relativa fortaleza que está mostrando la economía europea frente a la norteamericana que no está cumpliendo con las expectativas:

i. EEUU está defraudando en los datos de crecimiento e inflación, poniendo en duda la descontada subida de tipos por parte de la Reserva Federal.

ii. El Tapering del BCE: Mario Draghi echó más leña al fuego con sus comentarios en una conferencia de junio en Sintra, Portugal. «Todos los signos apuntan ahora a un fortalecimiento y una ampliación de la recuperación en la zona del euro», señaló. Los analistas asumieron que Draghi estaba señalando la intención de reducir el programa de compra de activos del BCE.

En resumen, estos dos últimos puntos redundan en la reducción del diferencial de tipos, fortaleciendo el Euro.

Fuente: Bloomberg y Acacia Inversión

d) Fue en ese momento en el que el rango 1,05 – 1,15 dólares por euro que se había mantenido en los últimos dos años, parecía ponerse en peligro cuando desde Acacia Inversión decidimos cubrir la mitad de nuestra exposición a dólar en nuestros fondos de selección de activos, ya que aunque como decía al principio no tenemos la bola de cristal, “más vale prevenir que predecir”.

4. CONSECUENCIAS

a) La Fortaleza del Euro afecta a:

i. El Crecimiento: La fortaleza del euro es una bendición para el BCE ya que es un reflejo de la mejora de las perspectivas económicas. Pero también es una maldición: la zona euro depende de las exportaciones, que suponen el 27% de su PIB (el doble que EEUU). Un euro más fuerte hace que estas ofertas sean menos competitivas.

ii. Los resultados de las compañías: Según UBS, la fortaleza del Euro este año puede suponer una reducción de los beneficios en un 3%, aunque esto aún no está teniendo su reflejo en la que está siendo una excepcional campaña de publicación de resultados.

iii. Las expectativas de inflación a la baja: Asimismo, la Eurozona importa bienes y servicios en cantidades que suponen el 23% del PIB. La apreciación de la moneda hace que los bienes sean más asequibles para los consumidores, pero las importaciones más baratas también dificultan que el BCE alcance su objetivo de inflación del 2% (actualmente en el 1,5%).

b) Todo esto deja a Mario Draghi en una situación de difícil salida puesto que el escenario de fortaleza que dibujó en Sintra y que le llevaría a reducir los estímulos ya está siendo descontado por los mercados, lo que está provocando una fortaleza de la divisa que dificulta la situación macroeconómica (como hemos visto menor crecimiento e inflación) y hace menos probable dicha relajación de los estímulos… ¡Una gran paradoja o circulo vicioso!

Todo ello se refleja en la incoherencia que venimos apreciando entre los mercados de divisa y los tipos de interés, mientras la primera descuenta una política monetaria más restrictiva, los segundos dibujan un escenario que lo dificulta.

5. ¿QUÉ DEBE PASAR A FUTURO PARA VOLVER A VER UN DÓLAR FUERTE?

a) EEUU vuelva a sorprender en crecimiento e inflación, lo que es probable puesto que las expectativas se han rebajado y el dólar débil favorece el crecimiento.

b) Ante los efectos que está teniendo, el BCE modera su mensaje, hablando de una salida de los estímulos más gradual.

c) Declaraciones de Draghi o Merkel sobre la inconveniencia de la fortaleza del Euro.

d) Disminución del riesgo político de Trump.

e) Que Europa perdiera fuelle en su crecimiento y los flujos de dinero se frenaran.

f) Los mercados son pendulares, y actualmente el sentimiento es excesivamente negativo, lo que podría tener un efecto contrario a lo sucedido a inicio de año.

Aunque la única conclusión clara es que cuanto más profundizamos en el dólar más nos damos cuenta de la complejidad de este activo.

Adenda

Un amigo (que son los que dicen las verdades) me ha mandado por privado (que es lo que hacen los buenos amigos) sus comentarios al artículo. Dado que se trata del experto en divisa de la Tesorería de un gran banco, creo que merece la pena hacerlo público, ya que su opinión es muy fundamentada y se debe tener en cuenta.

Sus comentarios aparecerán como C# y nuestras respuestas como R#

C1) Un poco largo para estar de vacaciones.

R1) Cierto, pero algunos no trabajamos en un banco y tenemos vacaciones más cortas, y creemos que el tema lo requería.

C2) Disclaimer para empezar: excusatio non petita…

R2) …accusatio manifesta. Efectivamente queríamos poner de manifiesto el dolor que nos ha producido el dólar en nuestras inversiones en este 2017 pero, a su vez, mostrar que tratar de predecir la divisa es especialmente complicado. Otro punto es que seguimos creyendo firmemente en el efecto descorrelacionador de las divisas en el largo plazo.

C3) La divisa paga un tipo de interés (punto a).

R3) Si eres inversor en Renta Fija, no si tienes cash (especialmente ahora), y desde luego no es nuestro caso donde el grueso de la exposición a dólar viene por la Renta Variable (aquí se podría argumentar sobre los dividendos).

C4) El PPP no sirve para nada a nivel de inversiones.

R4) Totalmente de acuerdo.

C5) Repasar elasticidad precio volumen en exportaciones europeas. La fortaleza del euro les afecta poco.

R5) De nuevo coincidimos, hay estudios que muestran que es más importante el porcentaje de cambio en el período que el nivel absoluto, estando el punto de inflexión en 1,30-1,35$/€. El efecto es más evidente en los beneficios de las compañías que en el PIB de los países.

Este documento, así como los datos, opiniones, estimaciones, previsiones y recomendaciones contenidas en el mismo, han sido elaborados por Acacia Inversión SGIIC, con la finalidad de proporcionar a sus clientes información general a la fecha de emisión del informe y están sujetas a cambio sin previo aviso. Acacia Inversión SGIIC no asume responsabilidad alguna por cualquier pérdida, directa o indirecta, que pudiera resultar del uso de este documento o de su contenido. Está destinado a ser sólo de interés general y no constituye asesoramiento jurídico o fiscal alguno, ni constituye una oferta de participaciones de las IICs gestionadas por Acacia Inversión SGIIC. Nada de lo dispuesto en el presente documento debe interpretarse como un asesoramiento en materia de inversión. Las opiniones expresadas son propias del autor en la fecha de publicación y están sujetas a cambio sin previo aviso.

- Visión de mercados 2024 – Calendario de Adviento - enero 4, 2024

- El Retorno Absoluto no existe, son los de marketing (Funds Experience Valencia) - noviembre 7, 2023

- Aterriza como puedas – Nuestro análisis del mercado - septiembre 7, 2023