25 Feb La economía BBC

Permítannos los lectores que para este breve artículo acuñemos un nuevo término para definir el entorno económico/inversor de los últimos años. Así nos apropiamos de las tres letras con las que se conoce a la radiotelevisión pública británica (British Broadcasting Corporation), esa que nos ha dado tantas alegrías a los amantes de la música (John Peel y otros) y la televisión (los irrepetibles Monty Python, Downton Abbey o Peaky Blinders), así como el terrible chiste sobre Bodas, Bautizos y Comuniones.

En línea del anterior chascarrillo, hemos creado un acrónimo, no muy original, pero creemos que pegadizo que explica la situación actual, BBC

BC: Bancos Centrales

Los responsables últimos de la actual coyuntura.

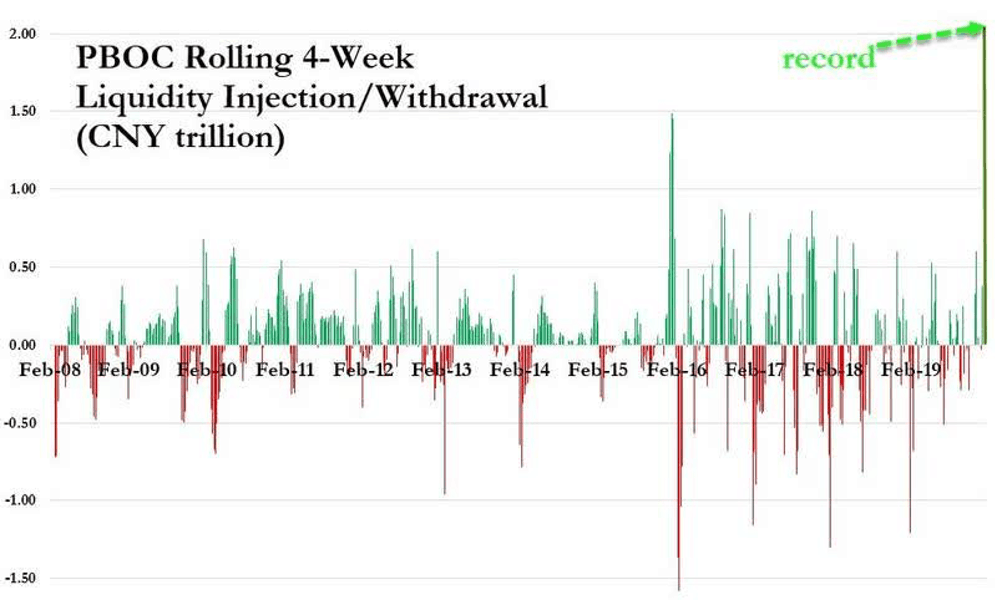

Si usted se preguntaba por qué las bolsas apenas habían pestañeado ante la crisis sanitaria del coronavirus hasta su reciente llegada a Europa, cuando estaba exclusivamente confinada a China, el país contribuidor de un tercio del crecimiento global anual, ésta es la respuesta: su Banco Central la había “vacunado” con la madre de todos los estímulos, una inyección de liquidez récord.

Fuente: Seeking Alpha

Y vean lo que sucedió inmediatamente después con la bolsa china

Fuente: Macrotourist

Sirva este botón como muestra de la fortaleza de los Bancos Centrales y su capacidad de determinar la dirección de los mercados financieros.

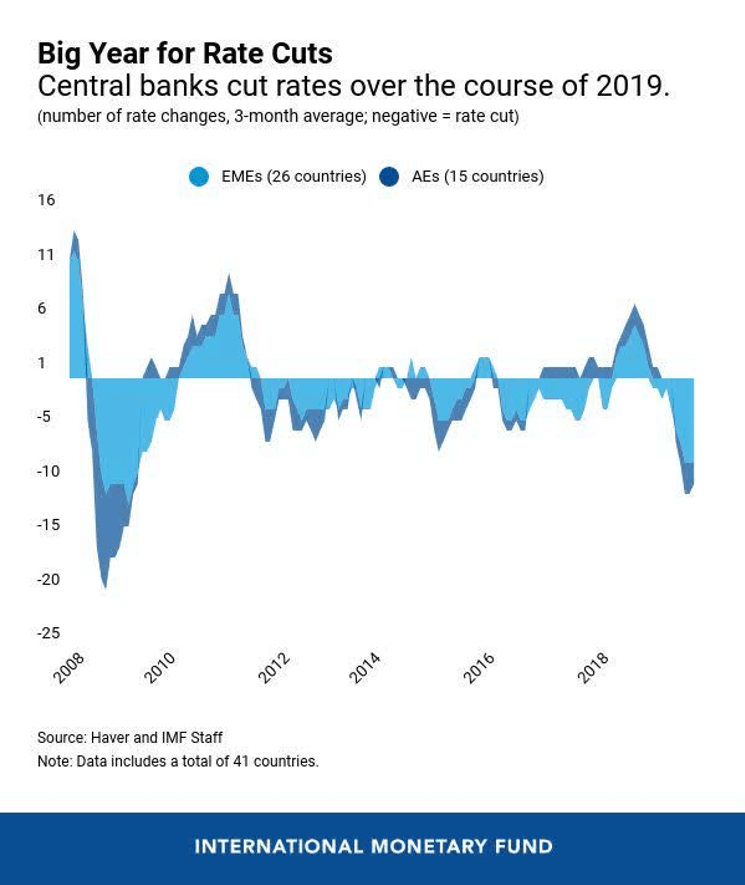

El mencionado estímulo del PBoC (Banco Central Popular de China) se ha venido a sumar a un mundo que ya había visto un fortísimo giro acomodaticio por parte de los bancos centrales de los países desarrollados, los cuales, tras observar las consecuencias del endurecimiento de sus políticas monetarias en 2018, bajaron tipos de una forma que no se veía desde la Gran Crisis de 2008.

Fuente: FMI

El parón de la factoría del planeta se aprecia claramente en el siguiente video del tráfico aéreo actual sobre China comparado frente al de finales del año pasado.

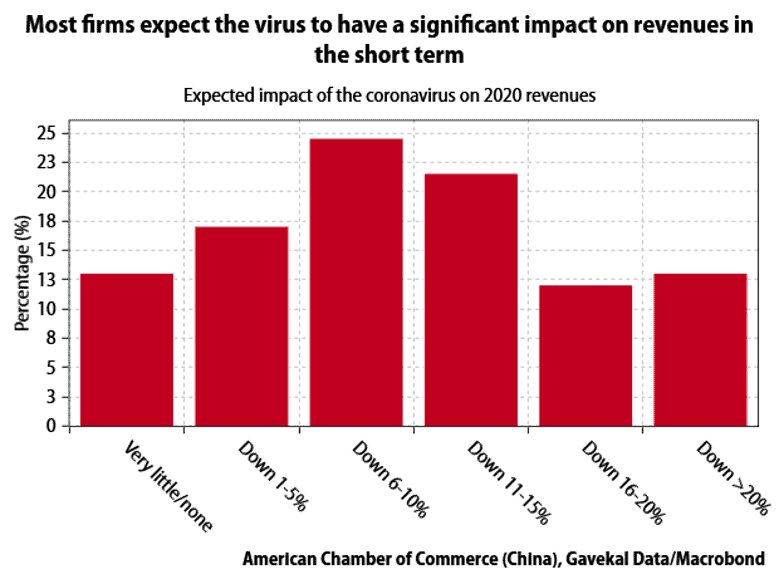

Parón que ha afectado a las cadenas productivas de las empresas de un mundo globalizado y que se ha reflejado en la reciente publicación de resultados empresariales, donde la mayoría de las compañías ha hablado de un significativo impacto en los ingresos en el corto plazo.

Fuente: Gavekal/Macrobond

Este hecho parece no haber importado a los inversores, pues las bolsas están de nuevo cerca de máximos históricos.

Debemos recordar como a lo largo de la historia, son los excesos de liquidez y la facilidad de crédito los que terminan provocando desajustes (si son de menor escala) y burbujas (si son de mayor escala) en los mercados.

De ese modo, en la actualidad estamos asistiendo a unos desajustes que queremos hacer visibles a nuestros coinversores. Para ello, a continuación, desgranaremos esas BBs, que son consecuencia de los BCs (Bancos Centrales), y que juntos configuran esa economía BBC:

— BB1: Burbuja de Bonos

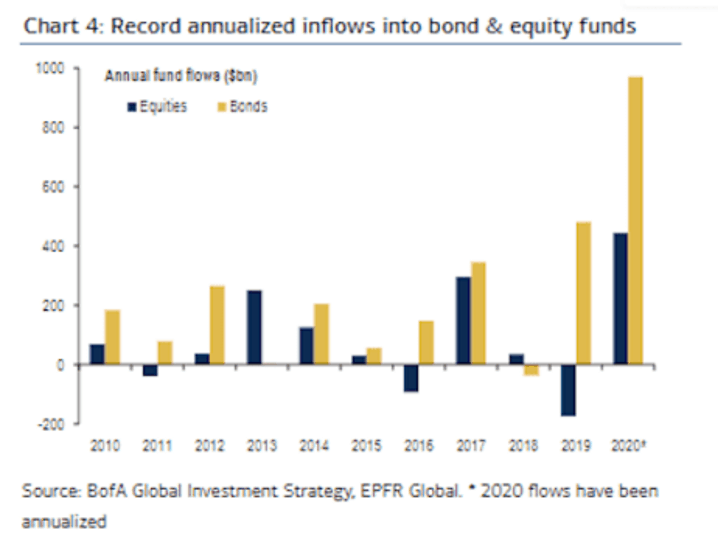

A pesar del rallye de los últimos diez años y de que, como indicábamos unos párrafos más arriba, las bolsas están en máximos, los inversores se han decantado en masa por invertir en bonos. Este hecho se comprueba con el siguiente gráfico, en el que, usando las suscripciones en fondos como aproximación, se desglosan año a año los flujos inversores hacia ambos activos: renta variable (en azul) y renta fija (en amarillo)

Fuente: Bank of America

Así, nos encontramos con una dinámica paradójica en la que tanto los activos defensivos como los activos de riesgo suben. Esta situación se produce porque las malas perspectivas hacen que los inversores descuenten mayores intervenciones de los bancos centrales quienes compran bonos haciendo que su precio aumente. Asimismo, estas compras masivas inundan de liquidez los mercados, liquidez que da soporte a unas bolsas que anticipan el efecto futuro en la economía de esa inyección monetaria.

· Conclusión BB1: Con una cantidad casi récord de bonos ofreciendo rentabilidad negativa, sean modestos con sus expectativas de rentabilidad en una cartera conservadora.

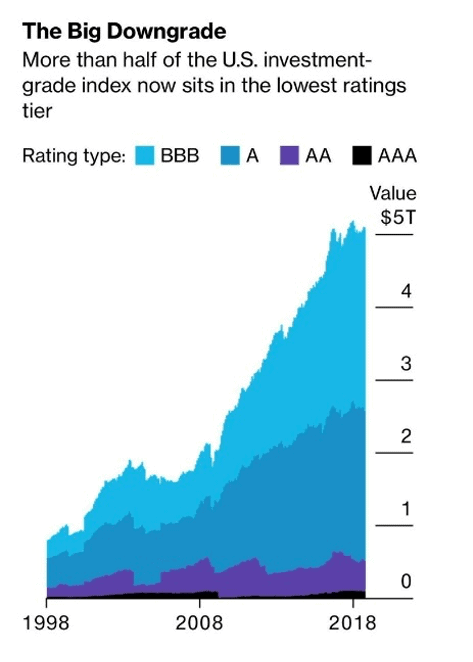

— BB2: El crédito BBB en riesgo de Bono Basura

Se trata de los bonos emitidos por empresas (riesgo crediticio) en el último escalón con calidad de Grado de Inversión por las agencias de calificación crediticia. El mencionado Investment Grade comprende los escalones AAA-AA-A-BBB. Cuando los bonos de una compañía pasan desde el último nivel de este grupo (BBB) al nivel de BB, se dice que son degradados a Bono Basura.

Fíjese el lector que nunca ha existido tanta deuda de Grado Inversor en ese filo de la navaja (azul claro en el gráfico posterior).

Fuente: Bloomberg Barclays Índices

Y lo que es peor, nunca ese riesgo crediticio BBB estuvo tan mal remunerado

Fuente: FRED y GMO

Es decir, ¡los inversores en crédito están arriesgando más a cambio de ser peor pagados!

· Conclusión BB2: Tengan cuidado con sus carteras de renta fija porque no es calidad todo lo que reluce en el Investment Grade.

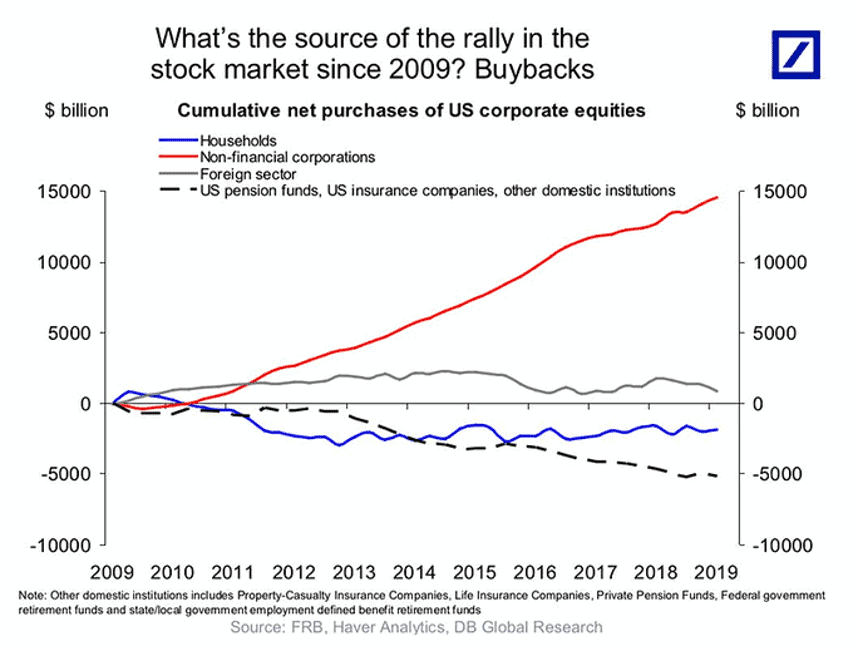

— BB3: Los Share BuyBacks (Las recompras de acciones)

¿Qué son las recompras de acciones?

La readquisición de acciones sucede cuando una empresa compra sus propias acciones a los inversores. Una vez readquiridas se consideran canceladas por lo que existen menos acciones en circulación de modo que el valor de las remanentes aumenta ya que se reparte el mismo valor de la empresa entre menos papeles (acciones) en circulación. Así, se trata de una alternativa frente a los dividendos a la hora de remunerar a los accionistas, ya que habitualmente tiene mejor tratamiento fiscal.

Si bien las recompras de acciones no son necesariamente algo malo, es el uso «menos óptimo» para la liquidez de las compañías. En lugar de usar ese efectivo para expandir la producción con el fin de aumentar las ventas, adquirir competidores, realizar gastos de capital o comprar nuevos productos o servicios que podrían proporcionar un beneficio a largo plazo, etc… el dinero se usa para aumentar la ratio de beneficio por acción (BPA).

Sí, las compras de acciones pueden ser buenas para los accionistas actuales si el precio de las acciones aumenta, pero los realmente beneficiados por la compra de acciones son los insiders (directivos, empleados de alto nivel, etc…) con estructuras de compensación fuertemente relacionadas con el precio de las acciones.

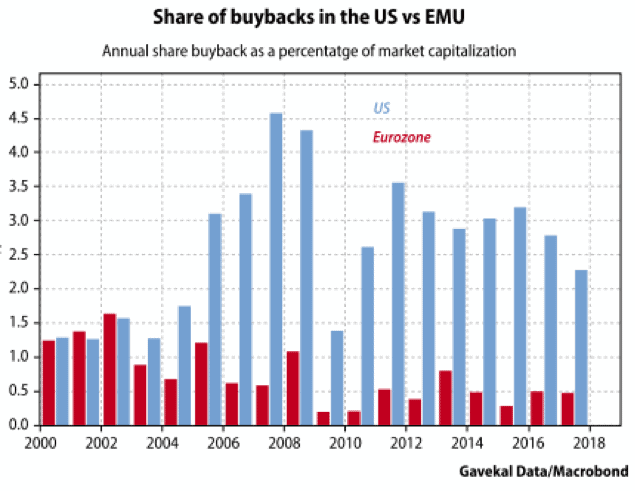

Es una costumbre mucho más común en EE.UU. que en Europa, continente en el que al accionista se le remunera con dividendos. De ahí la histórica diferencia entre ambas zonas geográficas, en cuento a la rentabilidad por dividendo (dividend yield), como podemos apreciar a continuación:

Fuente: Gavekal/Macrobond

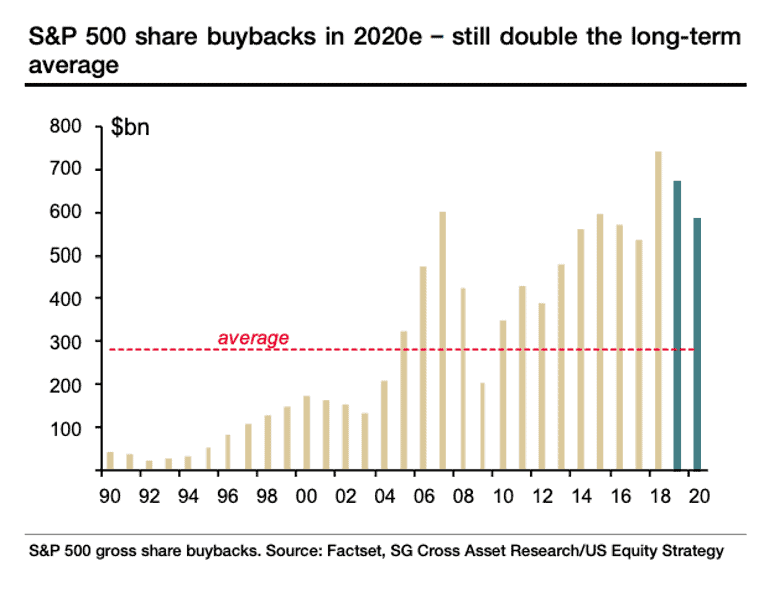

Es una práctica que se ha magnificado en la última década, período en el cual se ha doblado frente a la media histórica.

Fuente: Societé Generale

En otras palabras, excluyendo a las corporaciones comprando sus propias acciones (la línea roja), no ha habido otros compradores efectivos de renta variable en el mercado norteamericano.

Fuente: Deutsche Bank

Así, sin esos 4.000 millones de dólares en recompras de acciones, sin mencionar las inyecciones de liquidez de la Reserva Federal, las Bolsas de EE. UU. no habrían podido subir tanto como lo ha hecho.

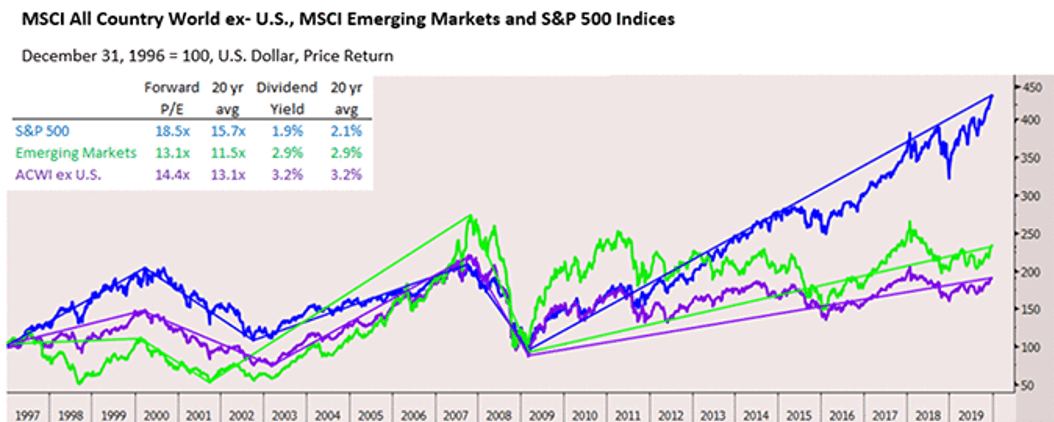

Gráfico: S&P 500 (azul), Bolsa mundial ex EEUU (morado) y Emergentes (verde). Fuente: The CastleKeep

Al margen de la composición sectorial, donde el S&P500 tiene más tecnología y crecimiento y el resto del mundo tiene un sesgo hacia financieros y compañías estilo valor, estas recompras de acciones explicarían gran parte de la divergencia entre regiones, donde EE. UU. ha hecho máximos históricos y el resto del mundo ha experimentado una década perdida.

· Conclusión BB3: Confiar exclusivamente en las readquisiciones de acciones como soporte de las bolsas norteamericanas no nos parece una postura prudente.

— GRAN CONCLUSIÓN BBC: Estamos viviendo en una serie en la que el poder de los bancos centrales está creando situaciones anómalas, esperemos con prudencia a los créditos para ver cuál es el desenlace de la trama.

Este documento, así como los datos, opiniones, estimaciones, previsiones y recomendaciones contenidas en el mismo, han sido elaborados por Acacia Inversión SGIIC, con la finalidad de proporcionar a sus clientes información general a la fecha de emisión del informe y están sujetas a cambio sin previo aviso. Acacia Inversión SGIIC no asume responsabilidad alguna por cualquier pérdida, directa o indirecta, que pudiera resultar del uso de este documento o de su contenido. Está destinado a ser sólo de interés general y no constituye asesoramiento jurídico o fiscal alguno, ni constituye una oferta de participaciones de las IICs gestionadas por Acacia Inversión SGIIC. Nada de lo dispuesto en el presente documento debe interpretarse como un asesoramiento en materia de inversión. Las opiniones expresadas son propias del autor en la fecha de publicación y están sujetas a cambio sin previo aviso.

- Visión de mercados 2024 – Calendario de Adviento - enero 4, 2024

- El Retorno Absoluto no existe, son los de marketing (Funds Experience Valencia) - noviembre 7, 2023

- Aterriza como puedas – Nuestro análisis del mercado - septiembre 7, 2023