09 Mar Los tipos de interés: dos caras de la misma moneda

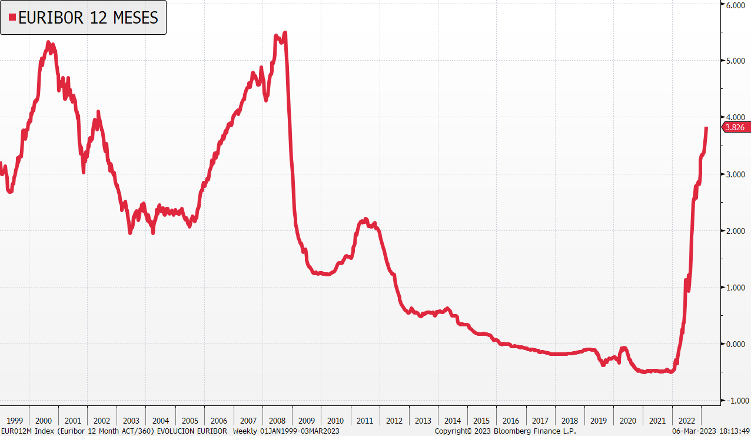

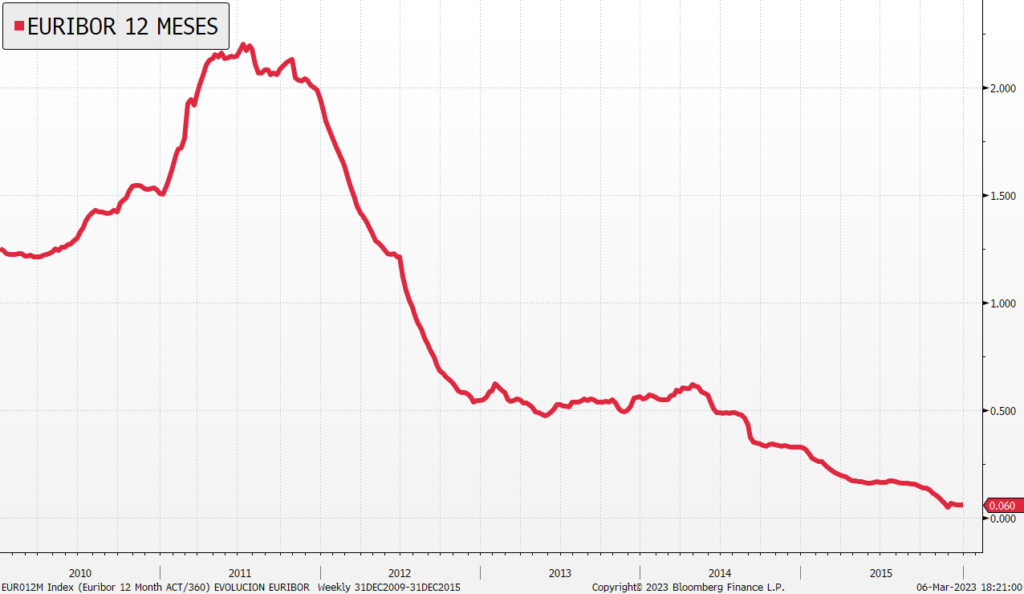

¿Qué les parecería prestar dinero a un tercero y que sea usted el que tenga que pagar por habérselo prestado? La mera pregunta parece una locura, pero es lo que ha estado pasando durante más de 6 años en Europa con el Euribor (es el Tipo Europeo de Oferta Interbancaria y, en términos generales, se refiere al precio al que las entidades bancarias europeas se prestan dinero entre sí) en negativo, como pueden ver en la imagen a continuación:

Fuente: Acacia Inversión / Bloomberg

Aunque el incremento de los tipos en general pueda parecer una mala noticia, no lo debemos ver así, ya que, por una parte, pagar por la deuda es lo normal y es la base que hace que el sistema financiero funcione. Si no fuera así, el sujeto circulatorio de la economía, la banca, se secaría y el mundo financiero tal y como lo conocemos se desmoronaría. Por otro lado, no debemos olvidar (y menos nosotros) la figura del ahorrador, el cual lleva un largo tiempo sin poder encontrar rentabilidad en activos conservadores como es el mercado de deuda, es decir, la renta fija.

La deuda es un instrumento de traslación de aquellos actores de la economía que tienen excedentes de tesorería sobre sus necesidades actuales hacia aquellos que poseen un nivel de gasto mayor que el ingreso y, por lo tanto, no son capaces hoy de satisfacer sus necesidades de pago. Como hemos apuntado en el párrafo anterior, este mecanismo es clave para que las economías sigan funcionando con normalidad.

Es decir, el incremento o reducción de los tipos de interés afecta al público en general, pero es un juego de suma cero que afecta de forma opuesta dependiendo del lado de la operación en el que te encuentres. Son dos caras de la misma moneda, siendo sano el cobro/pago por la misma mientras no sea extremo.

Aunque si nos fijamos en ciertos titulares de los medios de comunicación parece que los únicos beneficiados de esta subida de tipos son las entidades financieras, pregúntense: ¿por qué hay colas de jubilados que esperan a las puertas del Banco de España para comprar letras del tesoro? Es evidente que tipos de interés más elevados benefician a los bancos (cobran más por los préstamos, se incrementan sus márgenes, etc…) pero también a los ahorradores que, por fin, perciben rendimientos invirtiendo en activos seguros como la deuda pública a corto plazo.

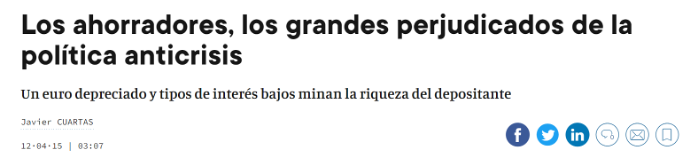

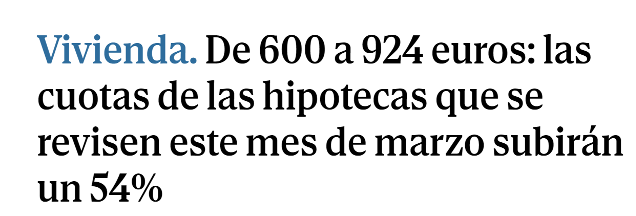

Los medios de comunicación no dejan de ser empresas que buscan un beneficio, y tratan de buscar titulares que enganchen para vender más periódicos y todos sabemos que venden más las malas noticias que las buenas. Para muestra los siguientes titulares de Abril de 2015 y de este mismo mes:

2015:

Fuente: La Nueva España

2023:

Fuente: El Mundo

Como veremos a continuación, la subida es fuerte, sí, pero la cuestión es que lo anormal era apenas pagar nada por el dinero prestado. Ahora esa situación se normaliza, y cuesta, porque todos nos acostumbramos rápido a lo bueno, pero lo bueno no suele durar para siempre.

Por otro lado, ojo con los juegos estadísticos de “sube un X%” porque todos sabemos que si por ejemplo mis intereses pasan de 1€ a 2€ se duplican, pero seguiré pagando muy pocos intereses.

ECHANDO LA VISTA ATRÁS

¿Los tipos de interés actuales son una locura? ¿Es algo que no hemos visto antes? La respuesta a ambas preguntas es no. Unos tipos como los actuales y, por lo tanto, un Euribor 12 meses que se sitúa hoy entorno al 3,8% es algo que ya hemos vivido y todavía está lejos del pico que vivimos allá por el año 2000/2001, cuando superó el 5% o en 2008 cuando rozó el 5,5%. No obstante, debemos matizar, como respuesta a las dos cuestiones que nos hacíamos al iniciar este párrafo, que unos tipos altos, teniendo en cuenta el increíble volumen de deuda que tenemos, nos lleva a una carga brutal, sobre todo para los gobiernos. Y que el incremento de la referencia de las hipotecas (y de los tipos) ha sido muy vertical, en muy corto espacio de tiempo y esto sí que puede acarrear consecuencias. Veamos la evolución del Euribor desde el año 2000 en varias etapas, hasta el comienzo de esta última subida:

2000-Septiembre 2008

Viaje de ida y vuelta en cuanto al Euribor, año 2000 supera el 5%, toca mínimos en el 2% durante la época intermedia de esta etapa y rebota hasta rozar el 5,5% a finales de septiembre de 2008. Euribor medio durante la etapa = 3,55%

Fuente: Acacia Inversión / Bloomberg

Desde septiembre de 2008 hasta finales de 2009 el Euribor baja del 5,5% al 1,25% y llega la segunda gran etapa:

2009-cierre de 2015

La referencia se mueve en términos positivos pero cada vez más cerca del 0%. La crisis del euro se resuelve ofreciendo mayores facilidades al deudor y eso se ve reflejado también en el Euribor. El Euribor medio durante esa época se situó en el 0,944%.

Fuente: Acacia Inversión / Bloomberg

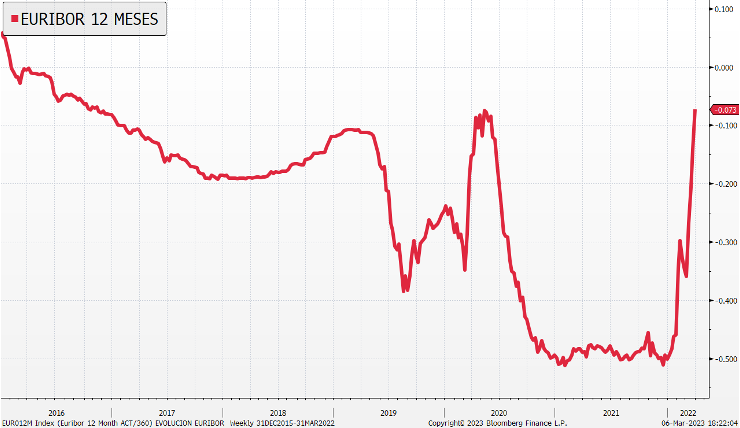

2016-Abril 2022

Desde 2016 hemos vivido una situación anómala que ha durado más de 6 años, en la que el tipo de interés interbancario (tasa de referencia de la mayoría de préstamos hipotecarios en España) ha estado situado por debajo de cero. El Euribor medio durante esos 6 años ha sido del -0,233%.

Fuente: Acacia Inversión / Bloomberg

La historia más reciente ya la conocemos: desde comienzos de 2022 hemos visto cómo el Euribor, junto con los tipos, se ha ido alzando a un ritmo incesante, hasta llegar a la situación que tenemos hoy.

¿QUÉ DEBEMOS HACER?

Como muchos saben, en Acacia Inversión tratamos de aprovechar las oportunidades que nos ofrece el mercado en situaciones anómalas que llevan a que el activo en cuestión tenga una dislocación en su precio. Desde el comienzo de la época de tipos en negativo fuimos construyendo posición en activos que presentaban precios atractivos y que cuando los tipos se normalizasen eran decisiones que acabarían pagando. Así ha sido, bonos ligados a la inflación, materias primas, un sesgo cíclico en la renta variable de nuestras carteras y, sobre todo, la duración negativa (una posición que generaba rentabilidad con la subida de tipos, a diferencia de la renta fija tradicional, que la ha perdido) en nuestros fondos de inversión han sido activos que hemos ido construyendo durante 6 años para que cuando el mercado se normalizara nos ofreciera una rentabilidad extraordinaria y nos libráramos de la sangría en renta fija como la que hemos visto en 2022.

Asimismo, como la otra cara de la moneda, a todo aquel interesado en endeudarse durante estos últimos 5 años le hemos ido recomendando escoger fórmulas de tipos fijos en sus préstamos y créditos (cayendo en saco roto en muchas de ellas).

Y, ahora qué…

Uno de nuestros mayores desaciertos de 2022 fue que creímos que el pico de inflación lo íbamos a tener a principios de 2022 cuando finalmente (parece) que ha sido durante el mes de Octubre. Esto nos hizo pensar que era buen momento para comenzar a construir poco a poco posición en activos de renta fija, esta vez con rentabilidades esperadas en verde y cada vez más atractivas, quizá demasiado pronto. Pero como somos prudentes y sabemos que nos podemos equivocar, lo hacemos de forma escalonada.

Por un lado, compramos deuda subordinada bancaria e híbridos corporativos, dos activos enormemente castigados que en ese momento caían tanto como la renta variable. Por otro lado, tomamos posición en deuda pública estadounidense a 20 años, llevando la duración de nuestras carteras de renta fija a 2,5 años. La inversión en deuda híbrida ya ha comenzado a pagarnos mientras que la duración americana todavía no.

A día de hoy seguimos construyendo posición en renta fija, poco a poco, aprovechando que parece que los tipos van a mantenerse altos durante un periodo de tiempo más largo del que se esperaba. Por el momento no incluimos posiciones en high yield, debido a que si los bancos centrales en su batalla contra la inflación acaban llevándonos a una recesión, los diferenciales que paga este tipo de deuda se incrementarían, viéndose por tanto perjudicada. Tampoco estamos incrementando las duraciones de la cartera europea, porque uno de los mayores riesgos que hay en mercado es que el BCE tenga que ser más agresivo en su política monetaria al no poder controlar de manera definitiva la inflación, ya que ha comenzado a subir tipos más tarde y de forma más tímida que otros bancos centrales.

Hoy es un gran momento para aquel cliente muy conservador, que durante tantos años no ha obtenido rentabilidad con sus ahorros, para construir una cartera de fondos de renta fija (incluso a vencimiento) con rentabilidades esperadas muy atractivas, incluso con rentabilidad real (medida como rentabilidad nominal menos inflación) positiva a medio plazo.

Asimismo, para aquellas personas que mantienen deuda a tipo variable puede ser buen momento para amortizar parte de la misma, debido a que te estás asegurando una rentabilidad (por menor pago de intereses) cercana al 4%.

Este documento, así como los datos, opiniones, estimaciones, previsiones y recomendaciones contenidas en el mismo, han sido elaborados por Acacia Inversión SGIIC, con la finalidad de proporcionar a sus clientes información general a la fecha de emisión del informe y están sujetas a cambio sin previo aviso. Acacia Inversión SGIIC no asume responsabilidad alguna por cualquier pérdida, directa o indirecta, que pudiera resultar del uso de este documento o de su contenido. Está destinado a ser sólo de interés general y no constituye asesoramiento jurídico o fiscal alguno, ni constituye una oferta de participaciones de las IICs gestionadas por Acacia Inversión SGIIC. Nada de lo dispuesto en el presente documento debe interpretarse como un asesoramiento en materia de inversión. Las opiniones expresadas son propias del autor en la fecha de publicación y están sujetas a cambio sin previo aviso.

- Los tipos de interés: dos caras de la misma moneda - marzo 9, 2023

- El futuro ya está aquí - abril 14, 2021

- La decadencia del mixto tradicional - octubre 6, 2020