02 Oct ¿Dónde estabas, qué hiciste y qué hemos aprendido desde la quiebra de Lehman Brothers?

Parece que fue ayer pero, como seguro saben, se acaba de cumplir el décimo aniversario del acontecimiento icónico de la crisis financiera global que hemos sufrido: la caída del entonces cuarto banco de inversión del mundo, Lehman Brothers.

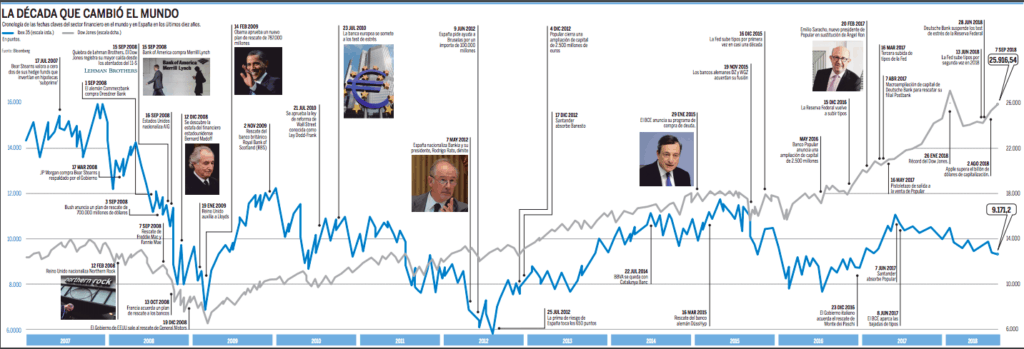

Las señales de aviso sobre la burbuja que estábamos viviendo habían comenzado mucho antes. En julio de 2007, Bear Stearns, al fin y a la postre banco comprado por JP Morgan con el respaldo del Gobierno norteamericano, valoró dos de sus hedge funds centrados en la inversión en hipotecas subprime a cero. En agosto de 2007 hubo algunos días en donde en el mercado de activos monetarios se quedó seco y algunos fondos comenzaron a tener problemas. En Europa, ya en febrero de 2008, el Reino Unido nacionalizó Northern Rock Bank. Sin embargo, fue la quiebra de Lehman Brothers el 15 de septiembre de 2008 la que marcó un punto de no retorno convirtiéndose en el símbolo de una crisis que se ha llevado por delante entidades financieras, empresas y gobernantes…

Los máximos de las bolsas se tocan en noviembre de 2007. En aquel momento, nuestro índice, el Ibex 35, rozaba los 16.000 puntos. Sin embargo, en nuestro caso, a la crisis financiera global hubo que añadir una crisis inmobiliaria demoledora (a la que no favorecieron ni la subida de tipos de Tritchet ni un Gobierno –el nuestro– hablando de brotes verdes) y una crisis política en Europa (del famoso club de los PIGS, nosotros somos la “S”).

(Haga clic para ampliar)

Aunque este artículo no tiene como objetivo buscar culpables, todos deberíamos hacer un ejercicio de humildad y reconocer nuestros pecados. Los gobernantes por no haber sabido gestionar la situación y aplicar una visión totalmente cortoplacista. Las autoridades monetarias europeas (BCE) por fijar los tipos de interés mirando sólo a una parte de Europa (¿necesitaba España tipos tan bajos en pleno crecimiento?). Algunos bancos por aprovecharse de su situación de poder para vender todo lo que pudieron sin considerar a quién se lo vendían. Y nosotros, los ciudadanos de a pie, por creernos los reyes del mambo gastándonos un dinero que no teníamos.

Llegados a este punto, vamos a tratar de reflexionar sobre estos sucesos y las lecciones que hemos obtenido de ellos a la hora de invertir:

1. NO HAY INVERSIÓN 100% POR SEGURA

Cuando cursaba mis estudios universitarios aprendimos que para valorar si la rentabilidad esperada de una inversión era atractiva, había que compararla con la rentabilidad que ofrecía el llamado Activo Libre de Riesgo (ALR), normalmente el tipo de interés de las Letras del Tesoro pues se consideraban una “rentabilidad segura”, sin riesgo.

Cuando cursaba mis estudios universitarios aprendimos que para valorar si la rentabilidad esperada de una inversión era atractiva, había que compararla con la rentabilidad que ofrecía el llamado Activo Libre de Riesgo (ALR), normalmente el tipo de interés de las Letras del Tesoro pues se consideraban una “rentabilidad segura”, sin riesgo.

La historia ha demostrado que esto es un error y que no hay nada 100% seguro: hemos visto caer al 4º banco de inversión del mundo, depositantes que han perdido su dinero (caso de Chipre), todo un país de la zona euro en quiebra (Grecia), un banco español de cierta envergadura borrado de la realidad (Popular), el Euribor en negativo, un país abandonando la Unión Europea (brexit) y miles de empresas que se han quedado por el camino.

En el mundo de la inversión, cualquier decisión acarrea un riesgo. Por lo tanto, cuando nos presentan ideas, productos o estrategias en las que ganamos seguro, nuestro deber es analizar de forma aún más exhaustiva los riesgos de dicha inversión. Hace unas semanas me presentaban un producto alternativo cuya rentabilidad pasada en un gráfico era una línea recta al alza y el rendimiento esperada a futuro continuaba esa misma línea recta… Raro. Nadie vende duros a cuatro pesetas.

2. NADIE TIENE LA BOLA DE CRISTAL

Ni ahora y antes de la crisis: nadie tiene la bola de cristal. Aunque muchos se autodesignaron como visionarios, los que se olieron algo en 2007, afortunados ellos, seguro que no acertaron en todo lo que ha sucedido desde entonces. En momentos de incertidumbre, siempre suena más verosímil anunciar el fin del mundo.

Ni ahora y antes de la crisis: nadie tiene la bola de cristal. Aunque muchos se autodesignaron como visionarios, los que se olieron algo en 2007, afortunados ellos, seguro que no acertaron en todo lo que ha sucedido desde entonces. En momentos de incertidumbre, siempre suena más verosímil anunciar el fin del mundo.

En Acacia Inversión no conocemos a nadie que sepa predecir el futuro, aunque sí a muchos que creen poder hacerlo. Desde nuestro punto de vista, para poder realizar un buen ejercicio de inversión debemos tener en cuenta los diferentes escenarios que puedan suceder y asignar probabilidades a cada uno de ellos. De esta forma, conseguirá aprovecharse de mercados que se comporten positivamente y no sufrir grandes pérdidas cuando estos no le den la razón.

¿El riesgo de estar fuera? Hemos escuchado que EE.UU. está caro en 2013, 2014, 2015, etc. ¿Qué beneficios han obviado?

3. LA IMPORTANCIA DE LA DIVERSIFICACIÓN

Antes de 2008, la frase: “no hay que poner todos los huevos en la misma cesta” no salía tanto en las conversaciones con asesores y gestores. Sin embargo, es una de las lecciones que sí que hemos aprendido e implementado de manera general en el sector. En 2008, el precio de los activos de inversión cayó de forma generalizada y la diversificación no sirvió de mucho. Desde entonces, haber tenido, por ejemplo, un cierto porcentaje de la cartera en renta variable americana, algo en renta fija con duración (especialmente hasta hace un par de años), renta variable europea y española y algunos estilos de gestión como el growth o el value, ha ofrecido mejores resultados que la concentración en acciones locales, o en un depósito renovándolo año tras año, o en fondos de inversión garantizados…

4. NI LOS ÁRBOLES CRECEN HASTA EL CIELO NI EL SOL DEJA DE SALIR POR EL ESTE

En 2007 tanto profesionales como inversores (en cualquier activo) nos creíamos invencibles. Cualquier inversión ofrecía rentabilidades por encima de lo esperado. Pero llegó 2008 y la subida de precios se truncó y de qué manera. Tanto la economía como los mercados financieros se rigen por la ley de la oferta y la demanda y, como ya sabemos, cuando suben mucho los precios la demanda se reduce. Como dice el subtítulo de este apartado: “los árboles no crecen hasta el cielo”.

En 2007 tanto profesionales como inversores (en cualquier activo) nos creíamos invencibles. Cualquier inversión ofrecía rentabilidades por encima de lo esperado. Pero llegó 2008 y la subida de precios se truncó y de qué manera. Tanto la economía como los mercados financieros se rigen por la ley de la oferta y la demanda y, como ya sabemos, cuando suben mucho los precios la demanda se reduce. Como dice el subtítulo de este apartado: “los árboles no crecen hasta el cielo”.

Por el otro lado, ninguna crisis ha acabado con la economía global. Lo hemos podido comprobar con la crisis de 2008 y con todas las grandes crisis que hemos vivido antes, el mundo ha seguido girando. Y seguirá haciéndolo después de la siguiente crisis.

¿Quién no pensó que si llegaba Trump a la Casa Blanca sería el fin de EE. UU. tal y como lo conocemos?

5. LAS CRISIS SON MOMENTOS DE OPORTUNIDAD

Lo habrán leído mil veces, pero no por ello es menos cierto: “Debemos intentar ser temerosos cuando otros son codiciosos y ser codiciosos cuando otros son temerosos” (W. Buffett). El ahorrador que consiga mantener la calma, tener claros sus objetivos a largo plazo y la posibilidad de invertir encontrará los precios más atractivos en los momentos de máximo estrés. Para poder aprovechar esas oportunidades siempre resulta positivo contar con algo de liquidez, un pequeño colchón de ahorro con el que poder tomar decisiones de esta índole.

Lo habrán leído mil veces, pero no por ello es menos cierto: “Debemos intentar ser temerosos cuando otros son codiciosos y ser codiciosos cuando otros son temerosos” (W. Buffett). El ahorrador que consiga mantener la calma, tener claros sus objetivos a largo plazo y la posibilidad de invertir encontrará los precios más atractivos en los momentos de máximo estrés. Para poder aprovechar esas oportunidades siempre resulta positivo contar con algo de liquidez, un pequeño colchón de ahorro con el que poder tomar decisiones de esta índole.

6. NO DEJARNOS LLEVAR POR LOS SENTIMIENTOS

Tras el punto anterior hay que hablar de Finanzas Conductuales (corriente que estudia los sesgos emocionales o cognitivos en la toma de decisión de índole financiera, puede leer más en este artículo). Los cambios bruscos en los niveles de inversión tampoco son buenos si tenemos claro dónde queremos llegar con nuestros ahorros. No deberíamos sentirnos más proclives al riesgo porque los precios suban o bajen ya que, como hemos mencionado antes, nadie sabe qué viene después (sobre todo si esperamos tener resultados en cortos espacios de tiempo). No puedo imaginar cuántos inversores con un perfil conservador o moderado habrán sufrido las consecuencias de aumentar su exposición a bolsa en los años anteriores a la crisis. Y cuántos de ellos, tras las caídas, temerosos de perder más dinero, volvieron a reducir la exposición a riesgo, dificultando mucho con ello la recuperación del capital perdido durante los ejercicios anteriores.

Así, hemos aprendido dos lecciones importantes para no dejarnos llevar por los sentimientos: primero, tener claro el perfil en el que nos queremos mover y estamos cómodos en el mismo y, segundo, asumir que para obtener rentabilidad hay que asumir riesgos. Ni hay que comprarlo todo cuando las cosas van bien ni hay que venderlo todo cuando el resultado a corto plazo no es el esperado. En el centro está la virtud. Por ello, cada reunión debe servir para realizar matizaciones y tomar decisiones de carácter táctico, pero no es aconsejable pasar del blanco al negro.

7. TEN UN PLAN Y CÍÑETE A ÉL

Lo señalé en el primer artículo de este blog, ¿Cómo es posible que planifiquemos cualquier viaje o las vacaciones y no seamos capaces de planificar nuestro ahorro/inversión?

Lo señalé en el primer artículo de este blog, ¿Cómo es posible que planifiquemos cualquier viaje o las vacaciones y no seamos capaces de planificar nuestro ahorro/inversión?

Entre las lecciones de estos 10 años, hemos aprendido para una correcta toma de decisiones debemos tener claros, entre otros aspectos:

- Los objetivos vitales que tenemos con nuestro dinero a corto, medio y largo plazo.

- Los posibles escenarios que se puedan dar, tanto en la actividad profesional como en la de inversión, desde los más optimistas hasta los más pesimistas, asignándoles probabilidades a cada uno de ellos.

- Con qué cintura contamos en caso de que se tuerzan las cosas.

- Nuestro nivel de tolerancia al riesgo.

- Nuestra capacidad de mantener una sistemática de ahorro sin dejarnos llevar por el ruido de los mercados. Un inversor que hubiera mantenido sus aportaciones periódicas durante los momentos más duros de la crisis habría obtenido una rentabilidad muy superior a la de aquellos que dejaron de hacerlas.

Si hubiera invertido el viernes antes de la caída de Lehamn Brothers 100.000 dólares en el mercado de valores de EE. UU., su capital hubiera caído hasta los 54.000 dólares en febrero de 2009. Si a pesar de ello no hizo nada, aquellos 100.000 dólares serían hoy 230.000 aproximadamente.

Muchos de estos aprendizajes ya los hemos interiorizado aunque quizá otros no. Las crisis son curas de humildad que nos ofrecen oportunidades para aprender lecciones nuevas. Lo importante, teniendo claro que vendrán otras crisis en el futuro y que cada día que pasa estamos más cerca de la siguiente, es que la afrontemos de mejor manera que la anterior.

Este documento, así como los datos, opiniones, estimaciones, previsiones y recomendaciones contenidas en el mismo, han sido elaborados por Acacia Inversión SGIIC, con la finalidad de proporcionar a sus clientes información general a la fecha de emisión del informe y están sujetas a cambio sin previo aviso. Acacia Inversión SGIIC no asume responsabilidad alguna por cualquier pérdida, directa o indirecta, que pudiera resultar del uso de este documento o de su contenido. Está destinado a ser sólo de interés general y no constituye asesoramiento jurídico o fiscal alguno, ni constituye una oferta de participaciones de las IICs gestionadas por Acacia Inversión SGIIC. Nada de lo dispuesto en el presente documento debe interpretarse como un asesoramiento en materia de inversión. Las opiniones expresadas son propias del autor en la fecha de publicación y están sujetas a cambio sin previo aviso.

- Los tipos de interés: dos caras de la misma moneda - marzo 9, 2023

- El futuro ya está aquí - abril 14, 2021

- La decadencia del mixto tradicional - octubre 6, 2020