03 Mar Parte de guerra

El artículo de este mes, al igual que los partes de guerra a los cuales hace mención su título, está caracterizado por la urgencia (hemos tenido que hacerlo rápidamente descartando el que ya teníamos preparado), la incertidumbre (no hay certeza sobre lo que está sucediendo y sus posibles consecuencias) y la brevedad.

[Nota del autor: tenga presente el lector, que no somos avaros e insensibles financieros, y que, por supuesto, nos conmueve y aflige la devastación de la guerra y las pérdidas humanas; pero estamos obligados a llevar a cabo un análisis objetivo del conflicto desde el punto de vista del inversor, lo cual es nuestro trabajo]1) La primera idea a transmitir es que, aunque ahora la invasión se ve como un paso claro, cuando empezó la escalada hace unas semanas, en nuestras mesas había informes que indicaban los dos posibles escenarios: que la situación en Ucrania se quedara en un mero pulso geopolítico o que finalmente desembocase en una acción militar.

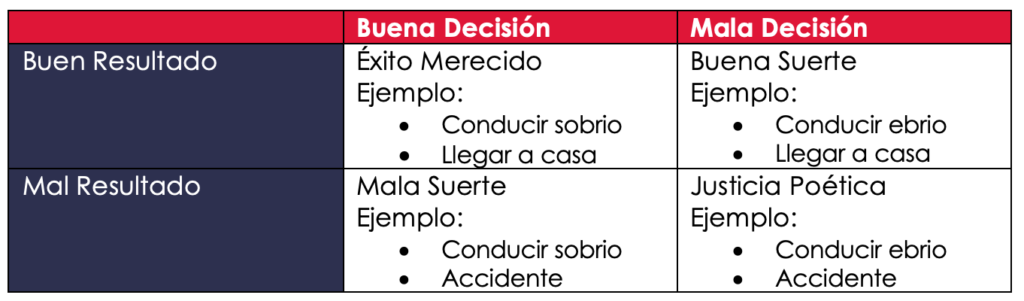

La lección, en este tipo de situaciones, es que el desenlace final es una moneda al aire, por lo que tomar posturas radicales de “todo o nada” no terminan siendo una buena decisión.

Incluso aquellos que decidieron vender toda su posición en renta variable con el inicio de los tambores de guerra no deberían alegrarse por su, en un principio, buena decisión. En primer lugar, pues estarían cayendo en la trampa de juzgar la calidad de la decisión en función únicamente del resultado de la misma, sin ser consciente de que ese resultado podría haber sido perfectamente el contrario, con una relajación de las tensiones y un rebote de las bolsas.

En segundo lugar, porque de momento el resultado es favorable en el corto plazo, pero, ¿tienen un plan para el medio plazo? ¿Cuál será el siguiente paso? Si vendieron por el riesgo de un posible conflicto, ¿en qué momento volverán a comprar? ¿Si cae otro 10% o un 20%? ¿Y si sólo cae un 9%? O recomprarán cuando la guerra ya no sea una amenaza para las bolsas. Pero en este último caso, si ya no hay incertidumbre, los mercados probablemente ya habrán recuperado y probablemente recompren incluso más caro de como vendieron.

Por todo ello, creemos que la clave es tener un proceso de decisión sólido, consistente, sistemático y objetivo, no cimentado en la intuición o en la parte emocional presente en cada inversor, como bien han estudiado las llamadas Finanzas Conductuales (Behavioural Finance en inglés).

Salvo que se tenga una cámara en el Kremlin o en el despacho Oval, cualquier decisión está basada en conjeturas. Sirva como ejemplo que los propios gobiernos occidentales, los cuales suponemos que contarán con información de primera mano, se han visto sorprendidos por los movimientos de Putin.

2) Segunda lección. Como en toda guerra contar con provisiones es clave, pues te permiten aguantar si las circunstancias se complican. El equivalente de estas provisiones, en el caso de las carteras de inversión, es el posicionamiento inversor previo. En nuestro caso, antes de estallar la guerra (pero debemos reiterar que no por ella) e incluso ahora, estamos invertidos con un posicionamiento defensivo: con la renta variable en niveles neutrales, con mucha liquidez y prácticamente sin crédito. La razón es la falta de oportunidades tácticas claras (como ya indicábamos en nuestro estratégico de inicio de año, «Este año la Bolsa seguro que cae»).

En cualquier caso, e independientemente de la actualidad geopolítica, nos gustaría destacar que nuestras carteras están construidas estructuralmente bajo una perspectiva de diversificación total, antifragilidad y una visión a largo plazo inspirada por los endowments (fondos de universidades o fundaciones con vocación de pervivencia).

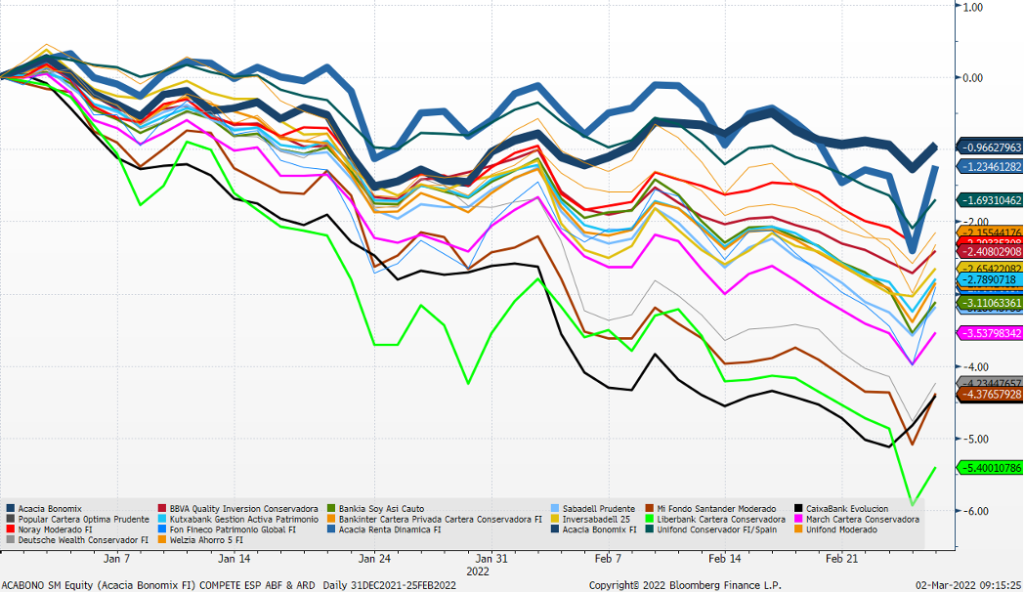

Por todo esto, en el complicado entorno de este inicio de año, nuestros fondos de selección de activos (Bonomix, Invermix y Globalmix) y nuestra alternativa al crédito y a los mixtos defensivos (Renta Dinámica) han aguantado el temporal mejor que otros fondos de su categoría. Pero como siempre decimos en Acacia Inversión, preferimos “hechos no palabras”, así que como muestra tangible ofrecemos esta comparativa de Bonomix (nuestro fondo multiactivo más conservador, que puede ir de un 10% a un 30% en Bolsa) y de Renta Dinámica (las líneas más gruesas en azul) frente a los fondos españoles más grandes con un perfil de riesgo similar.

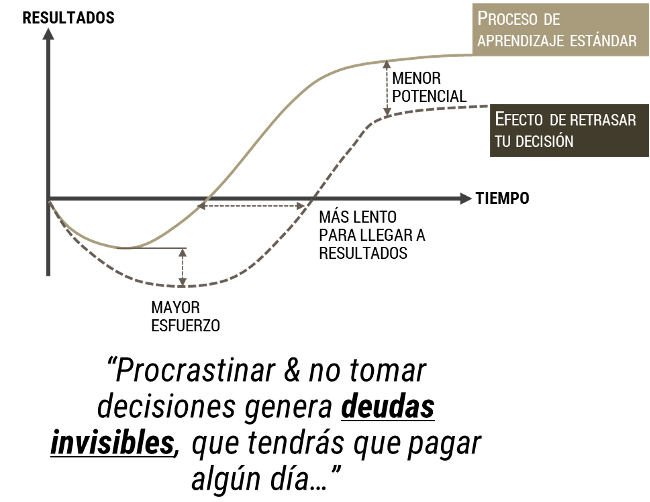

3) Tercera conclusión. “No hacer nada, es una decisión activa”. Y en nuestra opinión es la respuesta fácil. El clásico planteamiento de “esperar y ver” es un win/win para un gestor o asesor ya que, si la bolsa cae, podrá decir aquello de “ya lo decía yo”, y si sube siempre se puede escudar en que ha sido prudente y no se podía saber.

Es por eso que, en nuestro caso, sí que actuamos, pero ciñéndonos a un plan prefijado y objetivo, la ESCALERA DE RIESGO ACACIA, el cual ya sacamos a relucir con la crisis del coronavirus (Estábamos preparados para una riada y llegó un tsunami).

a. ¿Cuáles son los principios y base detrás de la ESCALERA DE RIESGO ACACIA?

Como ya indicábamos en los puntos anteriores, tratar de pronosticar el devenir de una crisis geopolítica es un ejercicio adivinatorio en el que no queremos caer, ya que, incluso teniendo delante sesudos análisis, estos pueden llevar a conclusiones opuestas. Por ejemplo, en pleno estallido de la crisis del 2008 nos podíamos encontrar con informes que decían que no era nada (el propio presidente de la Reserva Federal Bernanke) o papeles que indicaban que era el fin del mundo. Como siempre, la verdad (y a medias) y lógicamente el desenlace, solo se pueden conocer a posteriori, con la autopsia, como nos gusta decir en Acacia (por no recurrir al popular dicho taurino).

En resumen, se basa en el principio de que no tenemos la bola de cristal para saber a priori si esto se trata del principio de un conflicto prolongado que genera una recesión económica en toda Europa o de una guerra rápida que, a nivel bursátil, queda en una simple corrección. Eso sólo lo sabremos a “toro pasado”: 2008 efectivamente fue una crisis, pero 2012, 2016, 2018 y 2020 finalmente fueron grandes oportunidades de compra.

Con estos dos principios en mente (evitar las conjeturas y tratar de aprovechar de manera objetiva las correcciones bursátiles) buscamos desarrollar un proceso de toma de decisiones consistente y sistemático para lo que analizamos todos los mercados bajistas de la bolsa americana (la que posee mayor registro histórico), sacando las siguientes conclusiones:

- Los mercados bajistas que fueron acompañados de una recesión económica fueron bastante dolorosos, perdiendo un promedio de 35%.

- En el lado opuesto, las caídas de bolsa en un entorno de economía no recesiva no fueron tan dolorosas, con una bajada media del 25%.

- La media de ambos casos es de una caída del 30%

- Si bien es cierto que las grandes crisis (1929, 1974 y 2008) traen caídas del 50%.

En definitiva, la conclusión a la que podemos llegar es que podemos ver mercados bajistas sin una recesión y que estas caídas tienden a detenerse en torno a una pérdida del 20% y son los casos mayoritarios.

b. ¿Cómo actuamos?

Por eso, ante este tipo de situaciones, en cuanto el mercado se encuentra en el rango de caída del 10% generalmente empezamos a construir cartera, vendiendo volatilidad (para un Coinversor el equivalente sería tomar posición en Acacia Renta Dinámica). Un primer paso que en esta crisis ya dimos el 22 de febrero.

Asimismo, siendo conscientes de que no podemos conocer de antemano la profundidad de la caída, nos dejamos balas en la recámara con las que compraríamos bolsa con caídas acumuladas del 15% – 20% – 25% – 30% – 35%.

A modo de ejemplo, mientras escribimos estas líneas las bolsas caen desde máximos un 12%. Así, en el caso de que las bolsas caigan un 3% adicional desde estos niveles, aprovecharíamos los altos niveles de liquidez que tenemos en las carteras e iríamos tomando nuevas posiciones de riesgo en las carteras de la siguiente forma: 1,5% de la cartera en Globalmix, del 1,5% en Invermix y del 1% en Bonomix.

c. ¿Cuál es la lógica detrás de esas subidas en escalera programadas?

Una vez iniciada una corrección el inversor debería tener en mente que:

- El caso positivo: Como ya hemos visto las correcciones finalizan mayoritariamente con una caída del 20%, y por lo tanto empezar a construir cartera en niveles de mercado con caídas del 10% – 15% – 20% es estadísticamente razonable.

- El caso negativo: Por otro lado, si estuviésemos al inicio de una corrección severa, con una caída acumulada del 20%, el inversor debería ser consciente de que ya habría experimentado 2/3 de la máxima caída esperable (-35%), por lo que en esos niveles (caídas de 25% – 30% – 35%) debería seguir construyendo cartera, más que en modo venta, pues tratar de comprar exactamente en mínimos es una tarea imposible.

Análisis de escenarios

El lector avispado se habrá dado cuenta de que en la escala de compras del punto anterior hemos obviado las caídas catastróficas superiores al 50%, ¿quiere decir esto que no se pueden producir?

Por supuesto que cabe la posibilidad, simplemente creemos que son escenarios extremos (3 casos en más de un siglo de historia) y difícilmente predecibles, sobre los que actuar es muy costoso, ya sea implícitamente por estar fuera del mercado (decisión del todo o nada) o explícitamente haciendo una cobertura con los actuales niveles de volatilidad. Asimismo, invertir teniendo esos casos en mente acaba atenazando al inversor e impidiéndole aprovechar las oportunidades. En definitiva, creemos que nos tenemos que preocupar de lo probable pero no de lo posible y altamente improbable:

a. Escenario central

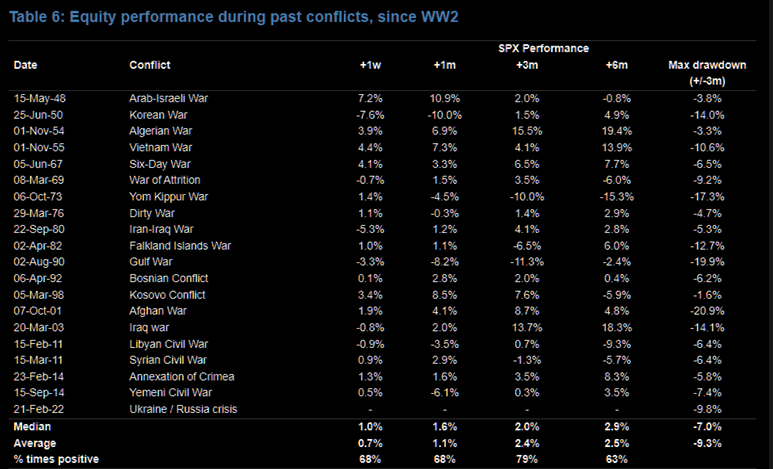

Históricamente este tipo de shocks geopolíticos y conflictos bélicos de menor escala no han descarrilado la marcha de las economías a nivel global ni han provocado mercados financieros bajistas, como se puede comprobar en la siguiente tabla.

JPM Equity Strategy.

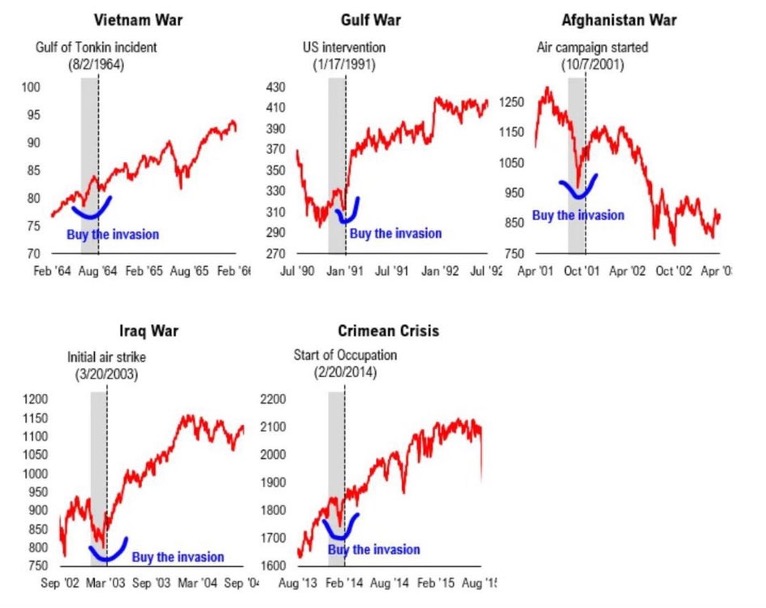

La relación entre las crisis geopolíticas y los resultados de las bolsas no es tan simple como parece. En 2015, investigadores del Swiss Finance Institute en su estudio The war puzzle: contradictory effects of international conflicts on stock markets, analizaron los conflictos militares de EE. UU. después de la Segunda Guerra Mundial y descubrieron que en los casos en que hay una fase prebélica, el aumento en la probabilidad del conflicto provoca correcciones en los precios de las acciones, pero paradójicamente el estallido final de la guerra provoca subidas (como se aprecia en el siguiente gráfico). Por otro lado, en los casos en que una guerra comienza por sorpresa, sin fase previa, el estallido del conflicto sí que provoca correcciones. En definitiva, la clave es el shock inicial de los inversores.

b. Escenario negativo

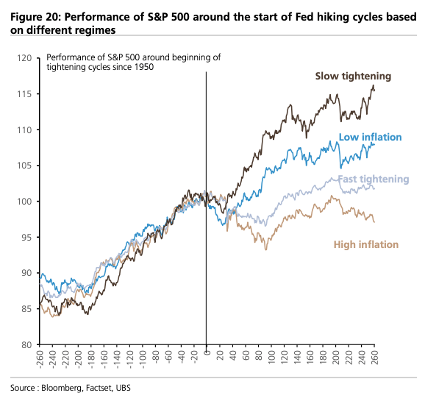

La guerra se cronifica y se prolonga, generando un encarecimiento del precio del petróleo y el gas, que a su vez acelere el aumento de la inflación y provoque un error por parte de los bancos centrales, los cuales se verán avocados a subir los tipos de forma más agresiva de lo que esperan los mercados. No es nuestro escenario central, pero es el mayor de los riesgos probables que vemos ahora.

Tal y como se aprecia en el siguiente estudio, las acciones no tienen por qué comportarse mal ante subidas de tipos de interés por parte de los Bancos Centrales, lo que las Bolsas digieren mal son las subidas rápidas (en azul claro) y la alta inflación (en ocre), que es precisamente el riesgo monetario que pone encima de la mesa este conflicto bélico.

c. Escenario catastrófico

El mencionado escenario de cola (altamente improbable) es que entramos en una nueva Guerra Fría o una Tercera Guerra Mundial.

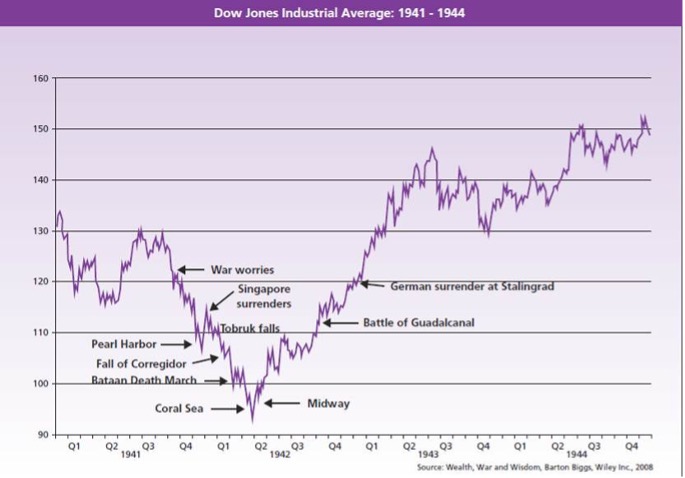

Y en este caso, si acudimos al antecedente de la Segunda Guerra Mundial, lo que vemos es completamente contraintuitivo ya que desde su comienzo en 1939 hasta que terminó a fines de 1945, el Dow Jones (la bolsa de referencia de EE.UU. en aquella época) acabó subiendo un total del 50%, más del 7% por año. Lo mostramos casi a modo de anécdota y siendo conscientes de que es discutible porque el ejemplo no se ciñe a Europa, el epicentro del conflicto, pero sirve de muestra de que incluso en ese caso es difícil anticipar las consecuencias.

En definitiva, en Acacia Inversión, teníamos reservas para afrontar la guerra pues nuestras carteras estaban en modo defensivo, y una vez estallado el conflicto ante la incertidumbre de lo que puede suceder y nuestra creencia en la imposibilidad de hacer vaticinios, nos ceñiremos a la sistemática y objetividad de la ESCALERA DE RIESGO ACACIA, para ir tomando progresivamente posiciones en renta variable si las correcciones se agudizan.

Aunque, de cualquier forma, ya lo decía Edwin Starr en su éxito soul, War:

War, huh, yeah

What is it good for?

Absolutely nothing

Este documento, así como los datos, opiniones, estimaciones, previsiones y recomendaciones contenidas en el mismo, han sido elaborados por Acacia Inversión SGIIC, con la finalidad de proporcionar a sus clientes información general a la fecha de emisión del informe y están sujetas a cambio sin previo aviso. Acacia Inversión SGIIC no asume responsabilidad alguna por cualquier pérdida, directa o indirecta, que pudiera resultar del uso de este documento o de su contenido. Está destinado a ser sólo de interés general y no constituye asesoramiento jurídico o fiscal alguno, ni constituye una oferta de participaciones de las IICs gestionadas por Acacia Inversión SGIIC. Nada de lo dispuesto en el presente documento debe interpretarse como un asesoramiento en materia de inversión. Las opiniones expresadas son propias del autor en la fecha de publicación y están sujetas a cambio sin previo aviso.

- Visión de mercados 2024 – Calendario de Adviento - enero 4, 2024

- El Retorno Absoluto no existe, son los de marketing (Funds Experience Valencia) - noviembre 7, 2023

- Aterriza como puedas – Nuestro análisis del mercado - septiembre 7, 2023